目次

ソーシャルレンディングとは

ソーシャルレンディングを簡単に説明すると、お金を貸したい人(企業)と、お金を必要としている人(企業)の橋渡しを行うインターネットサービスです。

創業や事業拡大等で一定の資金を必要としている事業主が、ソーシャルレンディング事業者に融資希望の申請を行います。するとソーシャルレンディング事業者は、申請された案件の将来性、リスク、事業主自体の信用度を細かく審査します。

この事業主であればお金を融資しても無事に返済される可能性が高い、と判断された事業案件のみ、投資希望者に対して公開されます。

投資を希望する人は、公開された案件の中から好きなものを選択し、ソーシャルレンディング事業者に対して投資を行います。

そして、ソーシャルレンディング事業者は、投資者から預かったお金を事業主に渡し、事業主は事業を展開。融資して貰ったお礼に毎月利子をソーシャルレンディング事業者に返済し、その中から手数料を引いたお金が投資者に利益配当される仕組みです。

資産を増やしたい人が事業資金を集めたい人に投資し、無事事業が成功したあかつきには、利子を含めて投資した資金を返済して貰う。貸手と借手の両者が共にハッピーになれるサービスとして、近年非常に人気を集めています。

さくらソーシャルレンディング概要

| 社名 | さくらソーシャルレンディング株式会社 |

|---|---|

| 本社所在地 | 福岡県福岡市博多区博多駅中央街8-1 JRJP博多ビル3階 |

| 代表番号 | TEL:092-686-8495 FAX:092-686-8761 |

| 事業内容 | ソーシャルレンディングサービスサイト『さくらソーシャルレンディング』の運営、管理 |

| 創立 | 2016年9月21日 |

| 資本金 | 30,000,000円 |

| 代表者 | 代表取締役 岩田 直樹 |

さくらソーシャルレンディングの財務状況

会員数

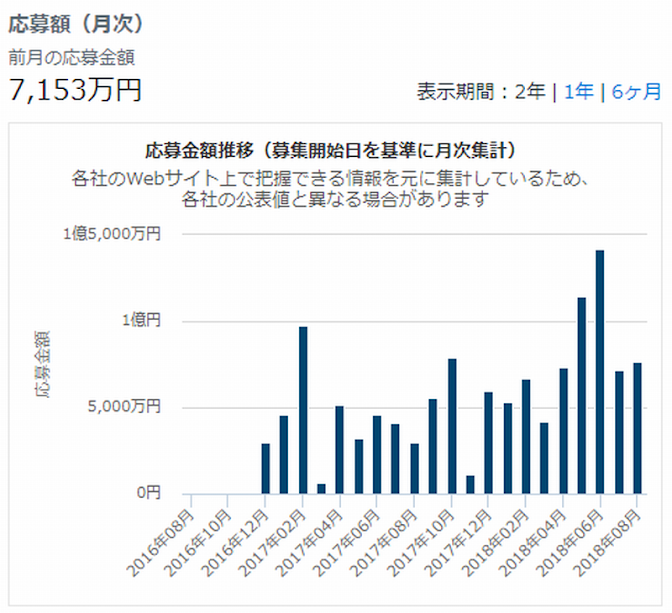

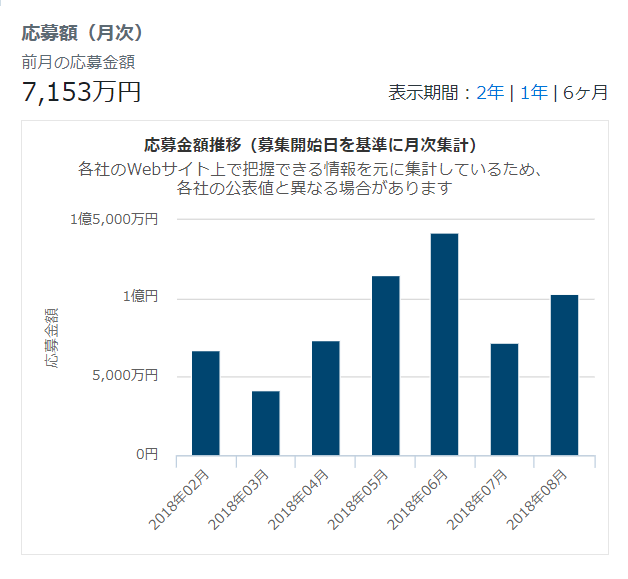

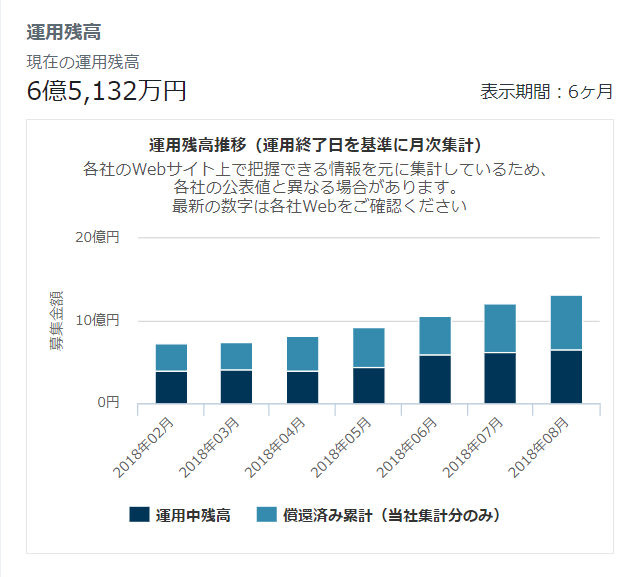

応募数・応募金額推移

売上・利益推移

非公開

さくらソーシャルレンディング代表者の経歴

東京の大学を卒業後、父の会社を継承

兄弟で経営全般を担うことになり、不動産の売買やM&A、事業継承など中小企業ならではのお金周り全般を担当する

2016年立教大学大学院でMBAを取得後、さくらソーシャルレンディング株式会社を設立

同年12月には地方創生に特化したソーシャルレンディングサービス、さくらソーシャルレンディングをリリース

株式会社ドローンラボ代表取締役、一般社団法人ドローン大学校理事としての顔も持つ

さくらソーシャルレンディングを利用するのにおすすめな人

さくらソーシャルレンディングは、他社と総合的に比較してみた場合、次のような人におすすめです。

- 地方活性化に貢献したい方

- 短期間で投資したい方

- 低額から分散投資したい方

- リスク分散したい方

この運営会社は福岡県に位置しており、扱う案件も国内の地方企業案件に特化しているので、地方企業の活性化に貢献したい方や、リスク分散したい方に適しています。

特にこの業界は東京などに拠点を置いている運営会社が多い傾向がありますが、例えば首都圏に災害が発生した際に、一度に被害を被る可能性を心配する方もいらっしゃると思います。そういったリスクを踏まえると、さくらソーシャルレンディングへの投資は地域社会への貢献だけでなく、災害による総倒れを回避する手段として有効だと考えられます。

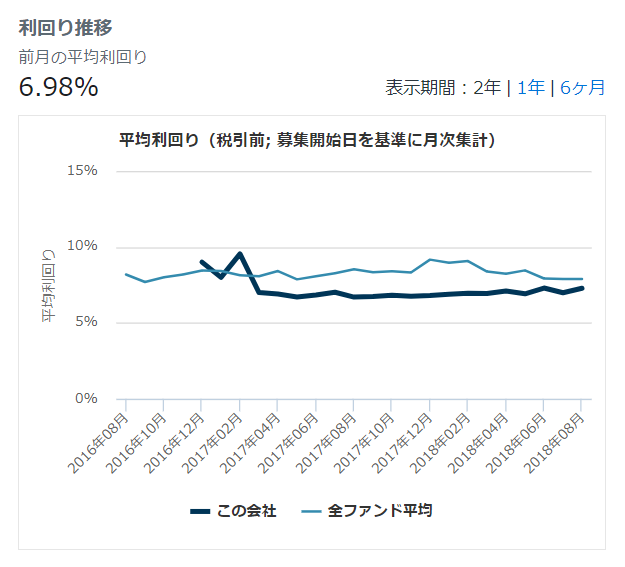

さくらソーシャルレンディングの利回り情報

さくらソーシャルレンディングの利回りは7%で、業界の平均利回りである8%を下回っています。業界の中には10%やそれ以上の利回りがあることも考えると、ハイリターンで運営したい投資家にとっては若干見劣りするかもしれません。

さくらソーシャルレンディングの発足当初は11%という高い利回り案件も存在していましたが、岩田社長へのインタビューで「今後は約7%くらいに落ち着いてくる」ことがわかっています。

現在の募集案件の想定利回り

過去の実績利回り

※この会社がさくらソーシャルレンディングとなります。

元本割れや貸し倒れはない?

2018年8月現在は一切発生していません。

さくらソーシャルレンディングへの投資応募状況

さくらソーシャルレンディングの主な取り扱い案件

さくらソーシャルレーディングでは、以下のような案件を取り扱っています。

- 売買不動産投資

- 不動産分譲開発投資

- 開業・設備資金の投資

- 自然エネルギー事業

- 医療分野への投資

不動産や事業資金への投資だけでなく、地方だからこそ運営できる地熱や太陽光などの自然エネルギー事業も豊富。いずれも小規模業者への投資ですが、投資をすることで社会貢献や意義を見出すことができる点は魅力的と言えるでしょう。

さくらソーシャルレンディングの特徴

さくらソーシャルレンディングのメリット

総合的に他社と比較した場合、さくらソーシャルレンディングにはこのようなメリットがあります。

- 投資しながら社会貢献できる

- 保全・保証重視

- 短期運用・少額投資が可能

- 貸し倒れや延滞が1件も発生していない

- maneoファミリーに属している

投資しながら社会貢献できる

不動産中心や海外企業案件に特化するソーシャルレンディングもある中、さくらソーシャルレンディングは国内の地方案件に特化しています。そのため、投資しながら現代日本の都市集中型・地方過疎化といった社会問題解決に貢献できます。

また、地方の特徴を生かした地熱や太陽光などエネルギー事業に投資をすることで、地方への貢献だけでなく環境問題改善に貢献することも可能です。医療分野では、地方の医療を助けながらも低リスクで分配金を得ることができ、双方がwin-winの関係になれるのも魅力的でしょう。

保全・保証重視

さくらソーシャルレンディングではリスク回避のため、保全・保証を重視しており、案件のほとんどに担保や保証がついています。業界では不動産担保が多いですが、さくらソーシャルレンディングの場合は不動産に加えて診療報酬や動産など種類も様々。

特に医療分野は診療後に国から支払われる診療報酬を売掛担保としていることがほとんどで、診療報酬債権を買い取る会社への融資となっています。それも将来発生する診療報酬ではなく、確定債権なので非常に手堅い案件として注目されています。

保全・保証面では全ての案件に付いているわけではありませんが、さくらソーシャルレンディングは手堅い案件が多数なため、より安心感を持って投資できます。

短期運用・少額投資が可能

ソーシャルレンディングで長期運用となってしまうと、元本が長期間縛られてしまうだけでなく、その期間にデフォルトなどでリスクを被る心配もあるかもしれません。さくらソーシャルレンディングは扱う案件に3〜4ヶ月といった短期運用もあるので、すぐに利益を出したい場合でもおすすめできます。

また初心者にとって10万円以上の高額投資は難しいことも多いですが、さくらソーシャルレンディングなら2万円からの投資が可能。他社案件で1万円から投資して慣れてきた脱初心者なら、次のステップとして利用しやすいでしょう。

最近では1年近くの長期案件も出揃ってきており、脱初心者が中級〜上級へとステップアップしていくのに適した環境となっています。

貸し倒れや延滞が1件も発生していない

さくらソーシャルレンディングが運営開始したのが2016年12月なので、運営期間自体がまだ短く判断材料として若干不足感があるかもしれません。しかし発足から現在まで貸し倒れや延滞が一度も発生していない点は評価に値します。

業界では設立10年を超える大手でも貸し倒れや延滞が起こっており、担保があるとしてもリスクはつきものですが、このまま貸し倒れ・延滞ゼロを貫いていければ、信頼性の高いサービスとして注目されることは間違い無いでしょう。

岩田社長のインタビューでは「案件数はまだまだ少ないが、地道にコツコツと堅く運営していく」と話されているので、量より質、安全面を重視されていることが伺えます。今後の動向に期待したいですね。

maneoファミリーに属している

さくらソーシャルレンディングは、国内最大手のソーシャルレンディングサービスである「maneo」系列会社です。maneoで口座開設していれば会員情報が連携されるため、郵便物での確認で1週間ほど時間がかかってしまう口座開設も数分で可能。また、さくらソーシャルレンディング自体の運営機関が短いため実績もまだまだ少ないですが、

- 創業10年以上の信頼と実績のあるmaneoファミリー

- 各セミナーなども共同して参加している

という特徴から、一定の信頼感を置くことができます。

管理画面などのシステムもmaneoのものと同じですので、手軽さや信頼性以外にも慣れたシステムで迷わず運用できる、というメリットがあります。

さくらソーシャルレンディングのデメリット

メリットと同様に他社と比較した場合、このようなデメリットがあげられます。

- 実績が少ない

- 利回りが高くない

- 最低投資金額が2万円から

- 振込手数料がかかる

- 長期案件と短期案件のバランスが悪い

実績が少ない

maneoグループであり、保全・保証面でも非常に手堅くコツコツと運営していますが、やはり運営開始から2年弱しか経っていないので、実績が少ないのはデメリットと言えます。また2016年以降に発足した他社と比べても、さくらソーシャルレンディングは成立ローン総額や分配金総額が少なく遅れをとっている印象です。

おそらく従業員数が少ないため扱う案件数をあまり増やせていないこと、地方の中小企業を扱っているため他社と比べて1案件ごとの募集総額が少ないことなどが原因ではないかと推測されます。しかし実績が積み上がっていって貸し倒れなどの事故が起きなければ、手堅い運営やしっかりした保全・保証などの面から、信頼性が高く注目される業者に化ける可能性もあるでしょう。

利回りが高くない

同じmaneoファミリーの中で2016年以降に発足した業者と比べると、キャッシュフローファイナンスが12%、グリーンインフラレンディングが13%、アップルバンクでも8%と、さくらソーシャルレンディングの7%の利回りより高くなっています。

しかし、

- 国内の地方中小企業案件

- 手堅い保全・保証

- 貸し倒れ・延滞ゼロ

という条件下では、それでも高めの利回り設定であることが伺えます。そのため、高い利回りで運用したい投資家というよりは、

- 利回りがある程度高め

- 信頼性が高く安定した投資

- 投資への社会的意義

こういった条件で投資したい方に向いているでしょう。

最低投資金額が2万円から

例えば10万円を投資するとして、最低投資金額が1万円の案件であれば10件できますが、2万円の案件だと5件しか運用できません。そのため、リスク回避のために分散投資したい方にとっては若干投資しにくい可能性も。

しかし業界全体で見てみるとAQUSHや111ソーシャルレンディングなど、5〜10万円以上という業者も存在するので、そこから比べると最低投資金額が低めであることは間違いありません。2万円からでも分散投資したい方や、最低投資金額にこだわらない方なら利用しやすい業者でしょう。

振込手数料がかかる

さくらソーシャルレンディングは振込手数料が自己負担です。

三井住友銀行の新橋支店口座を持っている方なら手数料が少額ですみますが、他銀行口座で3万円以上出金する場合は756円も手数料がかかるため、配当金が目減りしてしまいます。また、入金の際にもお持ちの口座によって手数料が高くなる場合は、入金時+出金時の手数料を合わせて配当金がなくなってしまう可能性もあるため、工夫が必要です。

入金時の節約をするなら、手数料無料ができるネット銀行を開設したり、より節約したい場合はさくらソーシャルレンディングと同じ銀行で支店も同じにすることが望ましいです。しかし業者ごとに口座を作るわけにもいかない…といった場合や、頻繁に払戻しする予定の方には痛い出費となりそうです。

長期案件と短期案件のバランスが悪い

さくらソーシャルレンディングの発足当初は3ヶ月〜といった短期案件が豊富にありましたが、現在(2018年5月時点で確認)は2018年3月の3ヶ月案件を最後に、6ヶ月〜1年ほどの中長期案件しか扱われていません。

このまま中〜長期案件が主となっていくのか、また短期案件が扱われるのかはわかりませんが、中〜長期案件が主となってくる場合は案件のバランスの悪さを若干感じてしまいます。

それまでは短期案件と長期案件がバランスよく扱われていたので、なぜ長期案件に傾いてきているのか、今後はどのように変わってくるのかを見守る必要がありそうです。

SNSでのさくらソーシャルレンディングの評判

クラウドクレジット

クラウドクレジット

レンデックス

レンデックス

オーナーズブック

オーナーズブック