目次

ソーシャルレンディングとは

ソーシャルレンディングを簡単に説明すると、お金を貸したい人(企業)と、お金を必要としている人(企業)の橋渡しを行うインターネットサービスです。

創業や事業拡大等で一定の資金を必要としている事業主が、ソーシャルレンディング事業者に融資希望の申請を行います。するとソーシャルレンディング事業者は、申請された案件の将来性、リスク、事業主自体の信用度を細かく審査します。

この事業主であればお金を融資しても無事に返済される可能性が高い、と判断された事業案件のみ、投資希望者に対して公開されます。

投資を希望する人は、公開された案件の中から好きなものを選択し、ソーシャルレンディング事業者に対して投資を行います。

そして、ソーシャルレンディング事業者は、投資者から預かったお金を事業主に渡し、事業主は事業を展開。融資して貰ったお礼に毎月利子をソーシャルレンディング事業者に返済し、その中から手数料を引いたお金が投資者に利益配当される仕組みです。

資産を増やしたい人が事業資金を集めたい人に投資し、無事事業が成功したあかつきには、利子を含めて投資した資金を返済して貰う。貸手と借手の両者が共にハッピーになれるサービスとして、近年非常に人気を集めています。

オーナーズブック概要

| 社名 | ロードスターキャピタル株式会社(英文名:Loadstar Capital K.K.) |

|---|---|

| 本社所在地 | 東京都中央区銀座2丁目6番16号 ゼニア銀座ビル6F |

| 会社の設立日 | 2012年3月14日 |

| 代表者 | 代表取締役社長 岩野 達志 |

| 資本金 | 13億3,200万円(資本準備金とあわせて26億5,300万円) |

| 役職員 | 39名 |

| 免許・登録 | 投資運用業、第二種金融商品取引業、投資助言・代理業 関東財務局長(金商)第2660号 宅地建物取引業 東京都知事(2)第94272号 総合不動産投資顧問業 国土交通大臣 総合 – 第147号 |

| 加入団体 | 一般社団法人 日本投資顧問業協会 一般社団法人 第二種金融商品取引業協会 一般社団法人 Fintech協会 一般社団法人 不動産証券化協会 公益社団法人 全国宅地建物取引業保証協会 |

| 主たる業務 | 不動産にかかる仲介・コンサルティング事業、アセットマネジメント事業、クラウドファンディング事業、コーポレートファンディング事業 |

| 外部監査 | 有(2014年12月期、2015年12月期、2016年12月期、2017年12月期実施済) |

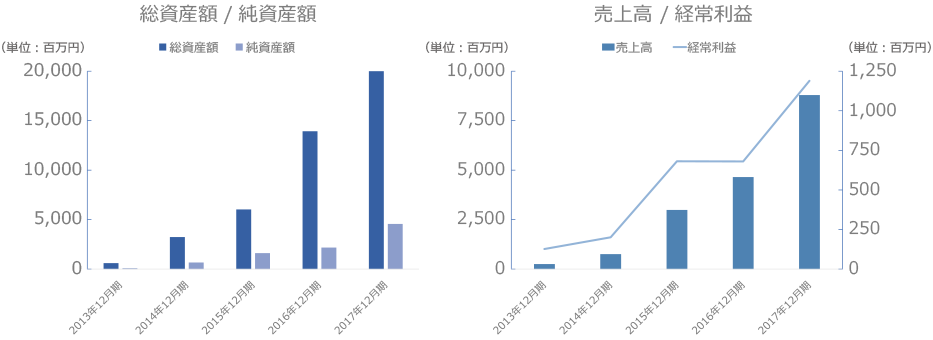

オーナーズブックの財務状況

| 2013年12月期 | 2014年12月期 | 2015年12月期 | 2016年12月期 | 2017年12月期 | |

|---|---|---|---|---|---|

| 総資産額 | 598 | 3,231 | 6,023 | 13,929 | 21,979 |

| 純資産額 | 72 | 664 | 1,609 | 2,176 | 4,557 |

| 売上高 | 251 | 756 | 2,988 | 4,652 | 8,794 |

| 経常利益 | 127 | 201 | 681 | 680 | 1,189 |

(単位:百万円)

会員数

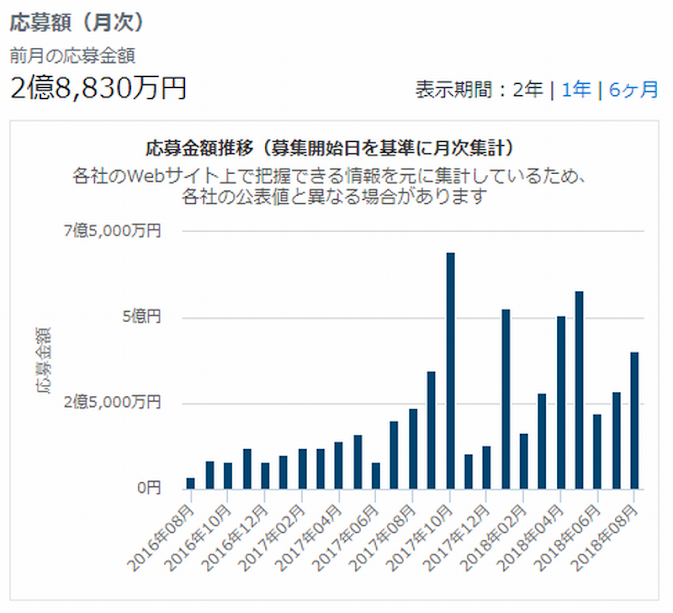

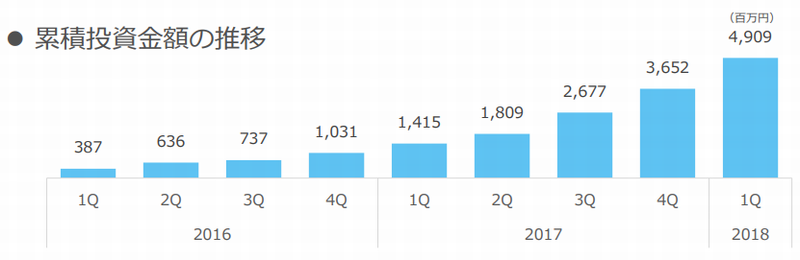

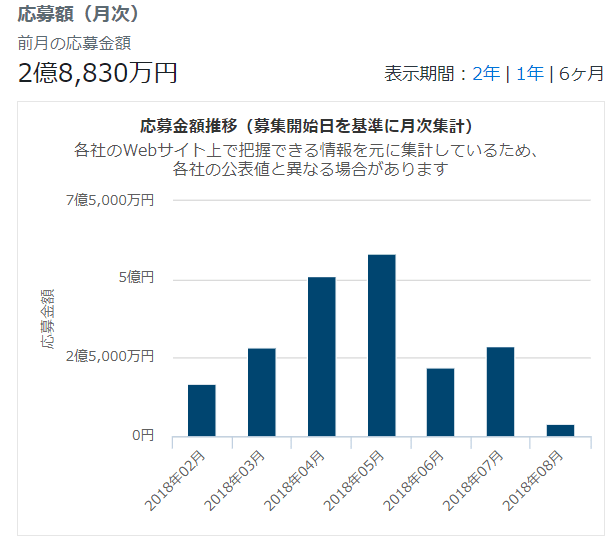

応募数・応募金額推移

売上・利益推移

オーナーズブック代表者の経歴

東京大学農学部卒

一般財団法人日本不動産研究所にてキャリアをスタート。不動産鑑定業務に従事

2000年よりゴールドマン・サックス・リアルティ・ジャパンにて自己投資・運用ファンドの不動産取得部門

2002年以降はアセットマネジメント部門

2004年からロックポイントマネジメントジャパンLLC ディレクターとして、ロックポイントグループの日本における不動産投資業務をリード

2012年ロードスターキャピタルを設立し、代表取締役社長に就任

2014年日本でも珍しい不動産投資型のクラウドファンディングサービス「オーナーズブック」のサービスを開始

オーナーズブックを利用するのにおすすめな人

- 不動産に特化して投資したい方

- 不動産のプロが目利きした案件に投資したい方

- 全ての案件に担保がついている案件に投資したい方

オーナーズブックがお勧めできる点は、不動産鑑定士が厳選した案件なので、安心して投資できることです。

また、すべての案件に担保設定がされているのも安全に投資しやすいといえます。万が一、借り手が債務不履行に陥って返済できない場合でも問題ありません。担保売却から資金を回収して投資家に返済されます。

安全に不動産に投資したい人は、オーナーズブックを利用するのがおすすめです。

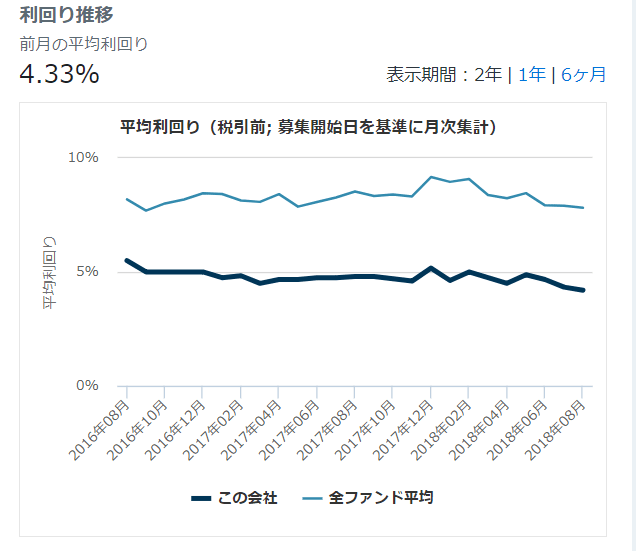

オーナーズブックの利回り情報

現在の募集案件の想定利回り

平均利回りは4.7%ですね。

過去の実績利回り

※この会社がオーナーズブックとなります。

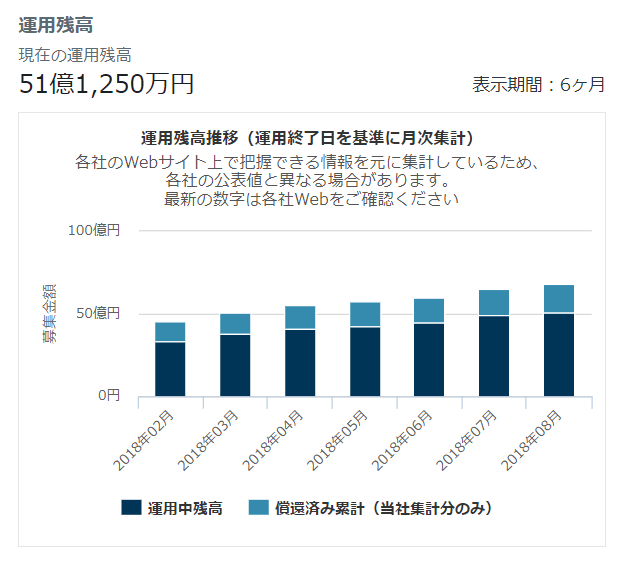

元本割れや貸し倒れはない?

2018年8月現在は一切発生していません。

オーナーズブックへの投資応募状況

オーナーズブックの主な取り扱い案件

オーナーズブックは不動産案件に特化しています。

例えば、

「東京都○○に所在するオフィスビル1棟」や

「東京都文京区○○に所在するパーキング」

といった案件が中心です。

取り扱う案件の資金の借り手は、不動産会社や建設中で資金を必要としているデベロッパーが中心となっています。

不動産会社は銀行からの融資(シニアローン)と自己資金(エクイティ)で足りない場合、オーナーズブックといったところからメザニンローンとして資金を調達します。

したがって、オーナーズブックから案件に投資する人は、このメザニンローンに投資する形となります。

オーナーズブックの特徴

オーナーズブックのメリット

不動産のプロが目利きしている!

初めて不動産投資を始める人でも安心です!

オーナーズブックで扱っている案件は、全て不動産のプロが厳選した案件なのでリスクは少ないといえます。

オーナーズブックを率いている岩田社長は、ゴールドマンサックスで資産運用部門に関わってきた方です。また難関資格とも言われる「不動産鑑定士」を取得しています。

また、社長だけが凄いのではありません。副社長である森田氏も不動産鑑定士を取得しています!

そんな不動産のプロがゴロゴロいるオーナーズブック。その確かな目利きで厳選される案件は信頼性充分といっていいでしょう。

少額から投資できる!

これが一番のメリットといってもいいかもしれません。不動産投資が1万円からスタートできてしまいます。

実際の不動産投資は元手が必要です。少なくとも100万円以上は用意しないといけないでしょう。

しかし、大きな元手が必要なので、失敗する時の事も考えてしまうと思います。そうなると、怖くて始められなくなってしまうんですよね。

ですが、オーナーズブックであれば1万円からスタートできます!

初めて不動産投資をする人でも、これぐらいの金額であれば気軽に始めることができるのではないでしょうか。馴れてきたら徐々に高額な案件に投資していけばいいのです。

SNS機能

オーナーズブックでは、会員同士でメッセージを送るといった機能がついています。案件に対してわからないことがあったら、SNS機能を活用するのも面白いです。

情報交換したい人は積極的に活用してみるといいかもしれませんね。

手間がかからない

実物の不動産では、建物の管理や顧客の対応が必要不可欠です。

一方、オーナーズブックは実際に管理するといったことはありません。案件を選んで投資したら、後は基本ほったらかしでOKです。

個別に案件が選べる

オーナーズブックと似ている金融商品としてJ-REITが挙げられます。この商品も、購入したら管理がいらずにほったらかしでもOKなので似ている面があります。

しかし、J-REITの場合は個別に案件を選ぶことはできません。

J-REITは、複数の投資対象に分散するうえに自分で投資対象をみることができないので、不動産投資という感覚に乏しく、知識や経験が身についていきにくいです。

それに対してオーナーズブックの案件は、自分で選んで投資します。

自分で選ぶとなると、適当に選んだりはしないのではないでしょうか。案件に記載されている言葉の意味であったり、物件の収益性などといったことを、細かく分析する行動を起こすと思います。

そのような行動が積み重なっていけば、知識や経験となっていき、良い案件を見極められる目や判断力を身に着けることができます。案件を見ただけで、良い案件かどうか?といった判断が行える人間に成長していくことができます。

オーナーズブックのデメリット

運営会社のデフォルトリスク

これはどの会社にも言えることですが、オーナーズブックの運営会社であるロードスターキャピタル社の経営状況がよくない場合は、資金が戻ってこない可能性があります。

オーナーズブックは資金の借り手と貸し手の間に入る業者。この中間に入る業者であるオーナーズブックが破綻した場合の損害は予想できません。

公式サイトによると、投資した資金は異なる銀行口座に分別管理をしている、とのことですが、破綻した場合はすぐに投資した資金が戻ってくるとは考えづらいです。

流動性がない

すぐに資金を換金したい、という時でも換金できません!

J-REITであれば自由に売買できるのですが、こちらは償還完了まで待つ必要があります。

というわけで、資金が拘束される期間は他の金融商品と比べて長いといえます。なるべく余剰資金で投資しましょう。

情報開示が不十分

案件をみると、資金の借り手が「不動産会社A」といった表示になっているのが確認できます。なぜ、このような表示になっているのでしょうか?

それは貸金業法によるものだからです。貸金業法では資金の借り手と担保を具体的に公表してはいけないことになっています。そのため、「不動産会社A」といった表示になっているのです。

資金の借り手を自分自身で調べたい人にとっては、デメリットともいえるでしょう。

この件に関しては、ロードスターキャピタル社が選んだ案件である、ということを信頼するしかありませんね。

元本保証ではない

当然、銀行の定期預金などと違って投資ですので、元本は保証されていません。

2018年時点でのオーナーズブックの案件で元本割れはありませんが、今後不動産市況が大きく変わり元本割れする可能性もでてきます。

また、資金の貸し付け先の企業が債務不履行により資金の回収が困難になるリスクもあるため、元本は保証されません。

メザニンローンである

不動産購入時に銀行からの融資を受けるローンをシニアローンといいます。主に不動産購入時は銀行からの融資と自己資金(エクイティ)で購入することになりますが、足りない場合はオーナーズブックといったところから資金を調達します。これをメザニンローンといいます。

このメザニンローンがデメリットでもあるのです。

例えば資金の借り手が返済できなくなった場合、担保としている物件を売却して投資家に返還されます。しかし、資金返済の優先順位はシニアローンからとなっています。メザニンローンはその次です。

資金の貸し出し先が破綻した場合は、メザニンローンに融資している人は全額回収できない可能性があります。

そして、オーナーズブックの募集している案件はメザニンローンがほとんどです。そのため、すべての資金が返還されないリスクは考慮しておく必要があります。

SNSでのオーナーズブックの評判

LCレンディング、オーナーズブックは利回り他社より少し下がりますが、親会社が上場してるので安心感がありますよ。

そしてソーシャルレンディングは不動産の売却が出口です。投資から集めたお金で物件を購入し、リフォームして転売するスキームが多いです。なので不動産投資とは少しちがいます。— なゆきちタイプFX (@sWHAY75KkpSw8z7) February 22, 2018

https://twitter.com/turuturuouzi/status/961542622228680710

『大人気のオーナーズブック。新案件またも即完売!運営会社のロードスターキャピタルはマザーズ上場企業で信頼性高い』IPO新規公開株で復活の軌跡。当選確率…|https://t.co/U9iIkyv4s7

— IPOで復活の軌跡 (@ipodefukkatu) March 21, 2018

https://twitter.com/AKITO2021C/status/960465244517576704

https://twitter.com/reventon0001/status/1026788713001451521

https://twitter.com/takukoro100en/status/1021681980285415425

ソーシャルレンディングで怖いのは資金が戻らないこと。評判をみても、しっかり分配されているのがみてとれます。

やはり親会社が上場している企業だけあって、デフォルトリスクの心配は少ないです。安心して投資ができそうですね!

クラウドクレジット

クラウドクレジット

レンデックス

レンデックス

オーナーズブック

オーナーズブック