目次

ソーシャルレンディングとは

ソーシャルレンディングを簡単に説明すると、お金を貸したい人(企業)と、お金を必要としている人(企業)の橋渡しを行うインターネットサービスです。

創業や事業拡大等で一定の資金を必要としている事業主が、ソーシャルレンディング事業者に融資希望の申請を行います。するとソーシャルレンディング事業者は、申請された案件の将来性、リスク、事業主自体の信用度を細かく審査します。

この事業主であればお金を融資しても無事に返済される可能性が高い、と判断された事業案件のみ、投資希望者に対して公開されます。

投資を希望する人は、公開された案件の中から好きなものを選択し、ソーシャルレンディング事業者に対して投資を行います。

そして、ソーシャルレンディング事業者は、投資者から預かったお金を事業主に渡し、事業主は事業を展開。融資して貰ったお礼に毎月利子をソーシャルレンディング事業者に返済し、その中から手数料を引いたお金が投資者に利益配当される仕組みです。

資産を増やしたい人が事業資金を集めたい人に投資し、無事事業が成功したあかつきには、利子を含めて投資した資金を返済して貰う。貸手と借手の両者が共にハッピーになれるサービスとして、近年非常に人気を集めています。

キャッシュフローファイナンス概要

| 社名 | 株式会社Cash Flow Finance |

|---|---|

| 所在地 | 東京都中央区日本橋1丁目2番19号 |

| 代表者名 | 根本 貴宏 |

| 設立日 | 2017/2/13 |

|

資本金

|

3,000万円 |

|

金融商品取引業の主体

|

maneoマーケット株式会社 |

|

金融商品取引業ライセンス

|

関東財務局長(金商) 第2011号 (第二種) |

|

加入協会

|

一般社団法人第二種金融商品取引業協会 |

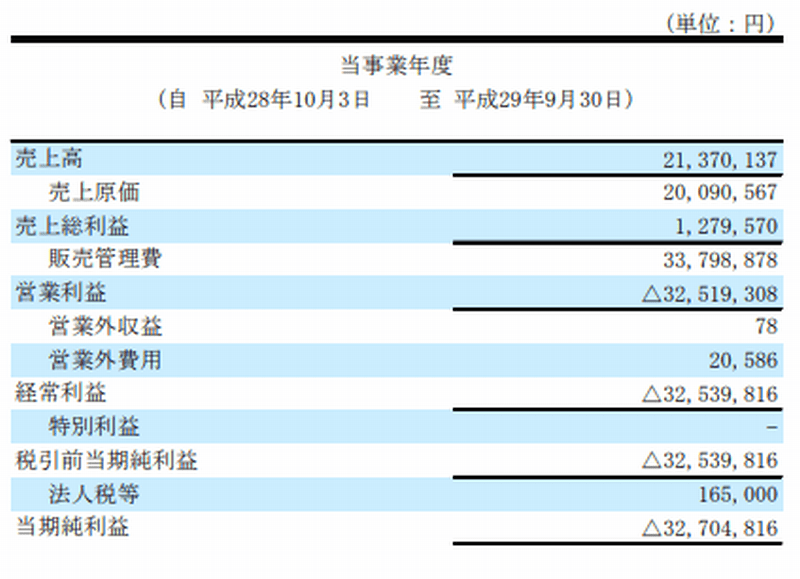

キャッシュフローファイナンスの財務状況

会員数

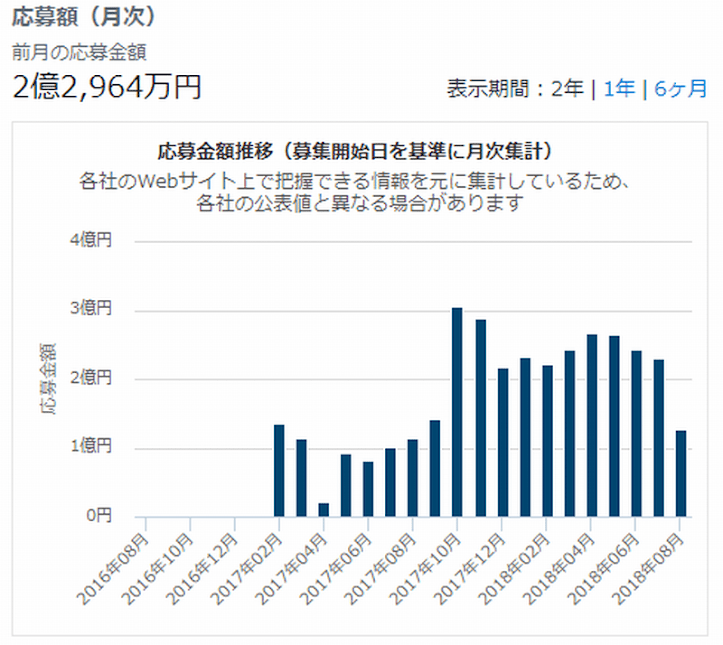

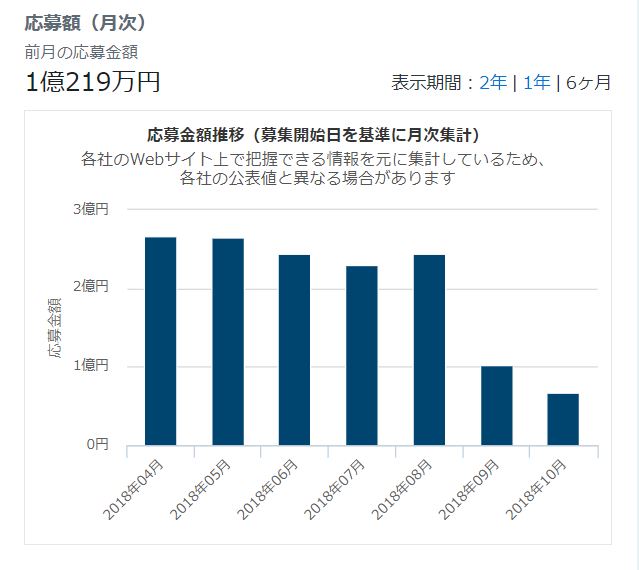

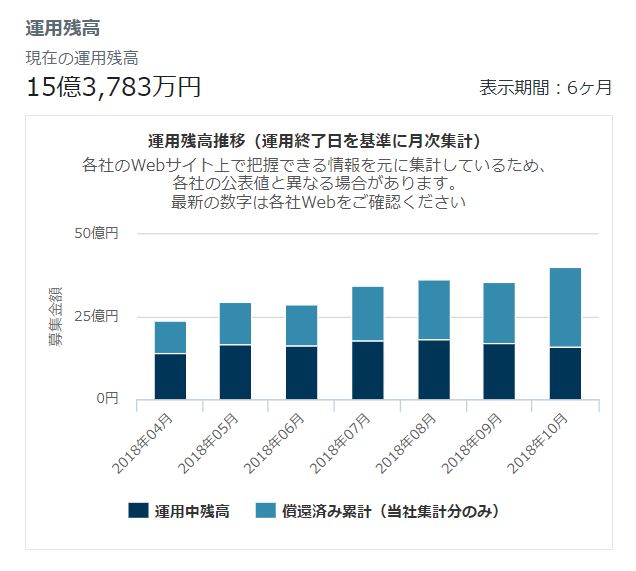

応募数・応募金額推移

売上・利益推移

キャッシュフローファイナンス代表者の経歴

2007年 ゴールドマン・サックス・リアルティ・ジャパン(2007年~2009年)にて、不動産・債権投資を中心とした業務に携わる。

2011年 株式会社a2mediaにて、IRを中心とした企業コミュニケーション支援に従事。

2013年 JapanREIT株式会社 常務取締役に就任。日本最大のJ-REITポータルサイトJAPAN-REIT.COMを運営。

2017年 株式会社Cash Flow Finance 代表取締役社長に就任。

キャッシュフローファイナンスを利用するのにおすすめな人

- 高い利回りで運用したい人

- 様々な運用期間から選びたい人

- ユニークな事業に投資したい人

利回りに関しては後ほど解説しますが、キャッシュフローファイナンスはソーシャルレンディング業界の平均に比べると高い水準になっています。

現在、過去の案件をみてみると運用期間も3ヶ月から1年半と様々です。キャッシュフローファイナンスのコンセプトは「中長期的に安定した投資案件」の提供を目指していますので今後は中長期的な案件も増えてくるでしょう。

また、キャッシュフローファイナンスでは「コインランドリー設備への投資」など他社とは変わったユニークな事業もあります。コインランドリーの案件に関しては評判の案件になっています。

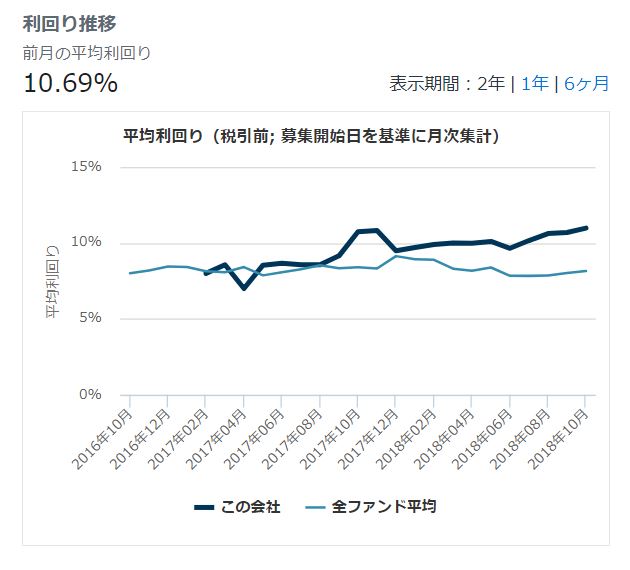

キャッシュフローファイナンスの利回り情報

キャッシュフローファイナンスの平均利回りは8%と高水準です。

案件を見ていくと10%のものがほとんどで、中には12%のものもあります。税金を差し引いた利回りを考えても7%以上ですので非常に魅力的です。

ローリスクでミドルリターンを狙う投資家なら投資先として選んでみる価値はあると言えます。例えば、利回り8%の案件に200万円を投資したとすれば毎月13,000円ほどの分配を得ることが可能です。

現在の募集案件の想定利回り

過去の実績利回り

※この会社がキャッシュフローファイナンスとなります。

元本割れや貸し倒れはない?

2018年8月現在は一切発生していません。

キャッシュフローファイナンスへの投資応募状況

キャッシュフローファイナンスの主な取り扱い案件

不動産とコインランドリー案件を取り扱っていますが、特徴的なのはコインランドリー事業者へ融資案件です。

その特徴はキャッシュフローファイナンスの関連会社のAH社が資金の借り手になります。そしてAH社がコインランドリーを運営する事業者に賃借。事業者から得られる賃料収入を投資かへ分配する仕組みです。

事業者から賃料収入を得られなくなるリスクはありますが、その場合は他の事業者に運営してもらうかコインランドリー物件を売却するかで資金の回収を図ることになります。

キャッシュフローファイナンスの特徴

キャッシュフローファイナンスメリット

高い利回りとリスクヘッジのバランスが良い

現在、掲載されている案件の利回りは7%から10%で運用期間は4ヶ月から7ヶ月になっています。短期間の運用期間で利回りの高さが目立っています。

掲載案件については一定以上の基準を掲載するようになっていますからリスクヘッジ(リスクに関する体制)にも期待ができます。

リスクヘッジに関して言うと案件には一部担保がついてキャッシュフローファイナンスは借り手のAH社の株式を55%に質権を設定しています。

これによって何かあった場合(期限の利益を喪失した場合)はキャッシュフローファイナンスがAH社の株式の過半数を取得し資産を換金する権限を持ちます。

ちなみに、利回りをみてみるとコインランドリー案件は7%から10%、不動産案件は7%から9%となります。資金調達の募集具合でもやはり、高利回りのコインランドリー案件が人気です。

maneoプラットフォームの一員

キャッシュフローファイナンスの親会社は「maneo」です。maneoはソーシャルレンディングの業界ではトップの実績で取引額は1000億円を超えます。

キャッシュフローファイナンス自体は2017年2月に設立された新しい会社ですが着実にローンの成立額を伸ばしています。

新しい会社ということもあり、不安に思う方がいると思いますがmaneoの傘下にいることでバックアップがあると予測できます。キャッシュフローファイナンスの経営に神経質になる必要はないと言えます。

ソーシャルレンディングの業者でも「みんなのクレジット」のように投資家の償還が滞るような業者も中にはありますから信頼の置ける業者かは非常に重要です。

キャッシュフローファイナンスのデメリット

案件数・実績がまだまだ少ない

公式サイトを確認してもらうと分かりますが案件数がまだまだ少ないです。コインランドリー案件、不動産案件が数件ずつに留まっています。

コインランドリー案件の注目度は高いわけですが、コインランドリー事業の収益性、確実性、将来性、安定性を考えると日本ではまだまだ発展途上です。今後も安定した事業として成り立つかは未知数で、現在の分配金はコインランドリーの収益ですから分配金の遅延や貸し倒れがないかには不安が残ります。

今の所、貸し倒れや遅延は発生していませんので少ない案件で確実に利益を出して信頼や実績を高めている段階なのかも知れません。幸いにしてmaneoがバックについていますから案件が増えて行くのか、コインランドリー案件がどう進展して行くのかは見守って行く必要があります。

SNSでのキャッシュフローファイナンスの評判

キャッシュフローファイナンスのテクノロジーファンドは、リスク高そうだけど面白そうな案件。リスク高くても人気あるようで。

— サム (@sam_invest1985) January 25, 2018

maneo系列のキャッシュフローファイナンスより5月分配当金を3,464円いただきました!今後も遅延が発生しませんように! https://t.co/7ivFwSuefk

— Shin5 (@shin5shin11510) May 22, 2018

https://twitter.com/nekonomaruyori/status/984452728108695552

クラウドクレジット

クラウドクレジット

レンデックス

レンデックス

オーナーズブック

オーナーズブック