目次

REITとは?

REITは「Real Estate Investment Trust」の頭文字を取ったもの。

「Real Estate」は「不動産」、「Investment Trust」は「投資信託」のことなので、日本語にすると「不動産投資信託」となります。

投資信託とは、投資家から資金を集め、そのお金をまとめて投資のプロに運用を代行してもらうサービスのことです。

そのため、REITは不動産に特化した投資信託だと言えます。

不動産の賃料収入が投資家への分配金になるので、REITは簡単に言うと家主になりたい不動産(物件)を探すようなものなのです。

国内REITと海外REITの違い

「J-REIT」という表記を目にしたことのある人もいるでしょう。

国内(日本)のREITを扱っている場合、「Japan」の頭文字を取って「J-REIT」と表記されることがあります。REITの発祥はアメリカですが、本来のREITとは仕組みが異なりアレンジされている部分もあるからです。

海外REITも細かく見ていくと、「米国REIT」「欧州REIT」「アジアREIT」といった具合に、制度の違いによって分類されています。

国内REITでも海外REITでも、賃料収入を得るための投資である点は共通しています。

ただし、海外REITの場合、海外事情に熟知していないと売買タイミングが判断しづらいだけでなく、日本円に換金する際に為替変動の影響を考慮する必要があるため、国内REITと比べて難易度が高いと言えます。

REITの種類

単一用途特化型

住居(集合住宅)、オフィス、商業施設・店舗、ヘルスケア施設、物流施設などのように、特定の不動産だけに集中して投資するREITが「単一用途特化型」です。

投資先を複数選ばない限り分散投資ができないため、リスクは高めになる傾向があります。しかし、集中投資であるからこそ複数用途型に比べて値動きが大きく、好調時にはそれだけリターンも期待できます。

問題は、景気が悪化すると企業が撤退するなどして、賃料収入が減ってしまう可能性があることです。そのため、単一用途特化型は不況には弱い面があります。

ただ、住居施設は不況だからといってすぐに引っ越すとは限らないため、景気の影響は受けにくいと考えられます。

複数用途型

用途が一つではなく、二つの目的を持った物件の場合「複合型」に分類されます。

街中で、1階部分は商業施設になっていても、2階以降は住居やマンションになっていたりするなど、目的の異なる不動産が一つになった建物を見たことがある人もいるでしょう。

複合型の場合、例えば商業施設以外に住居が組み合わされた物件であれば、万一商業施設が撤退しても、住居のほうである程度は損失を防げます。建物が単一のものであっても、結果的に分散投資がしやすいのです。

REITは投資信託なので、基本はほったらかしで運用するものと思うかもしれませんが、景気の好不調に合わせて投資する不動産の種類を調整(変更)しながら分散投資をしたい人に適しています。

地域分散型

物件の目的に応じた投資ではなく、特定の土地(地域)に対して投資を行うREITもあります。

地域分散型のREITでは、得られるリターンは少なくなる傾向があります。しかし、どこかの地域で地価の暴落が起きても、分散しているために他の地域まで影響が及びにくいため、リスクは軽減されます。

地域分散型のREITは、ローリスク・ローリターン型の投資だと言えます。

地域特化型

特定の地域に集中して投資するのが地域特化型のREITです。地価が値上がりしている地域を見つけられると、大きな投資効果が期待できます。

反面、何らかの理由で暴落が起き、地域一体の地価が下がってしまった場合の影響も見過ごせません。

REITの中ではハイリスク・ハイリターンにあたる投資手法です。

不動産投資と比べたREITのメリット

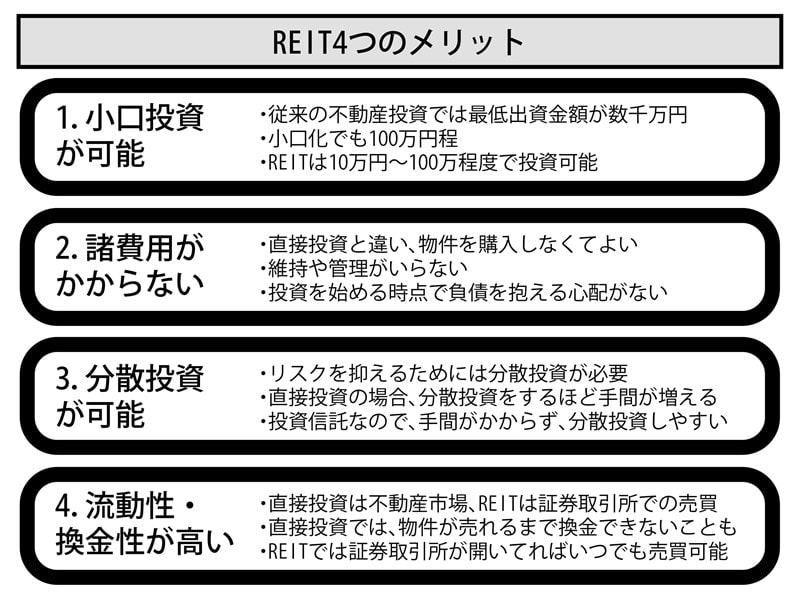

1.小口投資が可能

元々、不動産投資では最低出資金額が数千万円はするものです。都心部ではなく郊外の不動産であっても一千万円程度はするため「投資をしたくても、高すぎてできない」と感じる人も多いのではないでしょうか。

その点、銘柄で左右されるもののREITでは10万円~100万円程度で投資ができるため、かなり参入しやすくなっています。

従来の不動産も小口化により100万円程度で販売されるようになっていますが、単純な金額だけで比べた場合、REITのほうがまだまだ参入しやすい条件になっています。

2.諸費用がかからない

自身で不動産経営をする場合、初期に莫大なコストがかかり、そのコストが回収されてようやく収益が出るわけです。維持・管理も必要なので、そこでも費用がかかります。

要するに、不動産に直接投資する場合、負債を抱えてのスタートになるということです。

REITでは賃料収入を得たい不動産を探すだけなので、自分で不動産を購入する必要がありません。

投資を始める時点で負債を抱える心配がなく、維持や管理もいらない分、直接投資よりリスクが軽減されています。

3.簡単に分散投資が可能

投資先を分散することで、この相場変動のリスクをある程度抑えることができるのですが、個人で直接投資する場合、分散すればするほど手間が増えてしまいます。

分散投資のほうがリスクを抑えられるとはいえ、時間的なコストを嫌ってついつい集中投資をしてしまうことも。REITは投資信託なので、自分で運用する手間はかかりません。

4.資金の流動性・換金性が高い

J-REITは証券取引所に上場されているため、購入や売却などの注文がいつでもできます。

直接投資する場合、証券市場ではなく不動産市場での売買になるため、流動性・換金性は高くありません。不動産を購入した後、何らかの理由で売却することになったとしても、買い手がすぐに見つかるとは限りません。

すぐに現金に換えたいとしても、買い手が見つかるまでは半年でも1年でも待つしかありません。しかし、投資ではすぐにできないというケースもあるので、換金性が高いというのは重要なメリットになり得ます。

不動産投資と比べたREITのデメリット

1.倒産の可能性

実際、ニューシティ・レジデンス投資法人が、2008年のリーマンショックで資金繰りが困難になり倒産しました。これがJ-REITでは初の倒産と言われています。

他の事例がないか確認してみた所(2018年8月現在)、特に見つかりませんでした。

しかし、米国REITでもジェネラル・グロース・プロパティーズがやはりリーマンショックの影響で破綻しています。これらの事例を確認してみる限り、REITの倒産はそうそうないと考えられますが、急激な相場暴落が起きると、さすがに影響は免れないと言えます。

2.上場廃止になる可能性

完全に破綻するよりはマシであるものの、上場廃止が決定されるケースもあります。

日本取引所グループ(傘下に東京証券取引所・大阪取引所など)で、REITの銘柄一覧を確認してみると、約60程度の銘柄(2018年8月現在)があります。

他の投資法人との合併により上場廃止が決定される銘柄は、年に1~3件ほど(2010年度は7件)です。

全体の数からするとわずかであり、廃止の確認できない年もあります(13、14、17年)が、倒産と同様に「全くない」とは言い切れないのが実情のようです。

4.金利が変動する可能性

金利が低いと利息の支払いが少なくなるため、賃料の収益を投資家に分配しやすくなります。逆に金利が上昇すると支払う利息も増えるので、投資家への分配金は減ってしまいます。

投資家の立場からすると金利は低いほうがいいわけですが、金利の変動は投資家の思惑が影響するので、短期的な観点ではどのように変動するか判断しづらいのが欠点です。

金利の変動は長期的な観点に基づいて動向を見守っていく必要があります。

投資をどう見極めるか

安全を取るかリターンを取るか

残念ながら、安全かつリターンは高いローリスク・ハイリターンを期待することは現実味に欠けます。

リスクを減らすならとにかく分散投資をしたほうが安全なので、総合型REITや地域分散型REITを選択するのが得策です。

しかし、分散投資はリスクが低いですが、その分リターンも低くなってしまいます。

逆にリターンを期待したいなら単一用途特化型REITや地域特化型のREITを選ぶのがおすすめです。

こちらの場合は、投資信託とはいえリスクが高まることに変わりはありません。

普段はなるべく分散投資を実行し、チャンスという確信があるときだけ集中投資にシフトするなど、常にリバランスを心がけるのがいいでしょう。

配当金は3%以上を選ぶ

REITの魅力の一つは配当金が高いこと。

しかし、状況によっては「REITでの手数料>配当金」となってしまい、損失が出る可能性もあります。3%以下になってしまうと、配当金の魅力がなくなってしまい、売りに出されてしまうこともあるからです。

人口減少の影響はある?

日本は2008年度の1億2808万人をピークに、すでに人口減少社会に突入しているといわれています。

空き家が増加する2020年問題では、人口減少により不動産の価値が下がるのではないかと心配されています。特に地方は都会に比べると人口減少の進行具合がより深刻でしょう。

しかし、人口の減少がそのまま地価に影響するとは限りません。2000~2012年までに、東京では人口が増えたにも関わらず地価が下がったという事例もあるからです。

空き家が増加するという点では何らかの影響を及ぼすと考えられますが、人口減少より、むしろインフレやデフレのほうがREITに与える影響が大きいという意見も見られます。

REITとソーシャルレンディングの違いは?

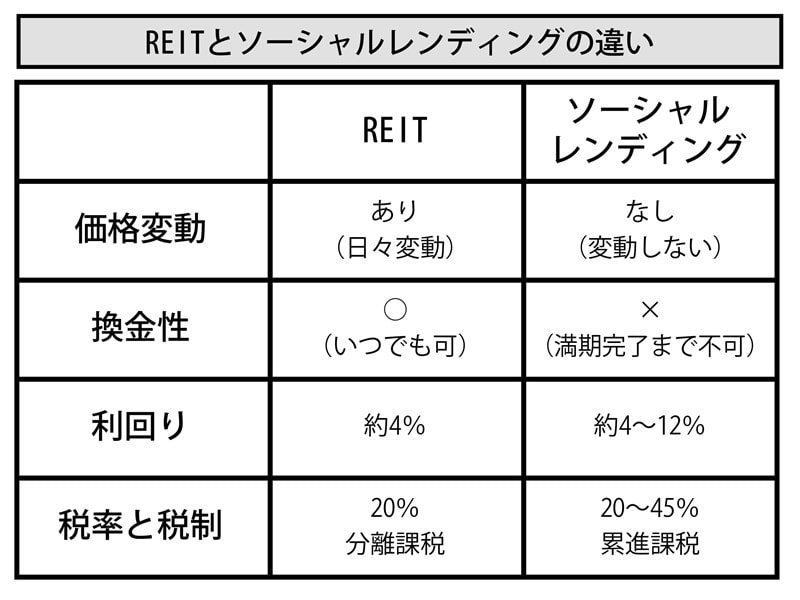

価格変動の違い

| REIT | 価格が変動する |

|---|---|

| ソーシャルレンディング | 価格が変動しない |

REITは株式市場の株式売買に親しい投機商品ですね。

換金性の違い

| REIT | いつでも売買可能 |

|---|---|

| ソーシャルレンディング | 満期まで売れない |

REITは株式市場が開いてる時間帯だといつでも売買可能です。

ソーシャルレンディングは月ごとに収益を得られるものもありますが、一度融資を行うと満期が完了するまで払い戻してもらうことはできません。

利回りの違い

| REIT | 約4% |

|---|---|

| ソーシャルレンディング | 約8% |

平均1.7%の株式に比べると、REITは倍に近い利回りで、最も好調だった2009年では7%程度を記録しています。

一方ソーシャルレンディングは最大12%程度と、最大でREITの3倍近い利回りを叩き出しています。

税制の違い

| REIT | 20% |

|---|---|

| ソーシャルレンディング | 20%~45% |

REITは、源泉徴収方式で口座を開設すれば確定申告をする必要がなくなります。

一方ソーシャルレンディングは雑所得が20万円以上になると、確定申告も必要になります。

クラウドクレジット

クラウドクレジット

レンデックス

レンデックス

オーナーズブック

オーナーズブック