目次

ソーシャルレンディングにおける担保・保証の違い

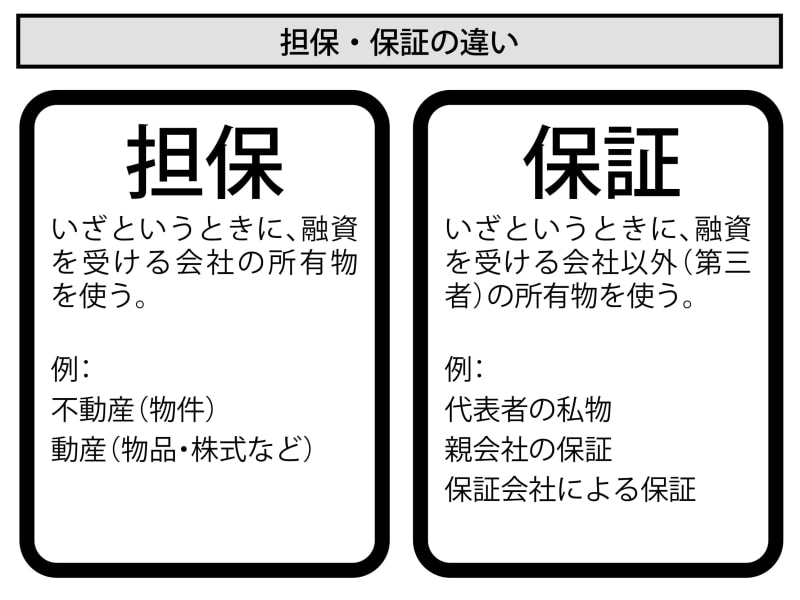

担保も保証も、いかにも難しい専門用語に感じるかもしれません。

実は、万一の事態が起きたときに「誰が弁済義務を負うのか」という点を区別しているだけです。お金を貸す(融資する)側からすると、安全を確保しやすくなるという意味ではどちらも共通しています。

両者の違いをもう少し具体的に見ていきましょう。

担保とは

融資を受けた企業(借り手)が返済できなくなった場合、融資を受けた企業自身が弁済(債務の弁償)の義務を負うことを「担保」と言います。

企業が自己宣言する安全が担保なのです。なぜ自己宣言かというと、法律上の効力を持つケースもあれば持たないケースもあるからです。その意味では、借り手である企業が信用できる相手かどうかきちんと判断しなくてはなりません。

保証とは

保証は、融資を受けた企業ではなく第三者が弁済義務を負うことを約束するものです。

債務の弁償を約束するという点では担保も保証も同じですが、「誰が約束するのか」という点が異なります。

保証の場合は、企業(借り手)そのものではなく、第三者が安全の担い手になります。ただし、企業の代表者や親会社など、借り手である企業と関係があっても立ち位置は第三者に数えられます。

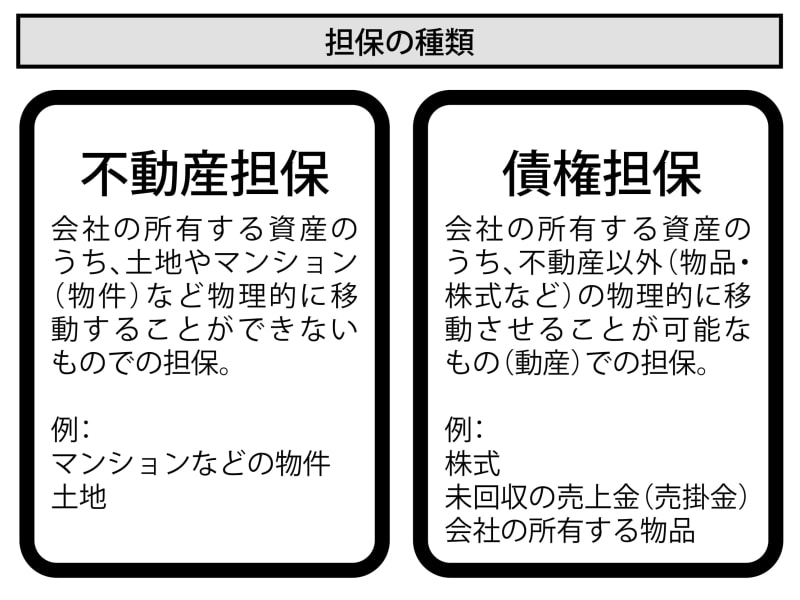

ソーシャルレンディングの担保の種類

ソーシャルレンディングの担保として扱われるものは、主に以下の3つがあります。

- 不動産担保

- 債権担保

- 株式担保

1.不動産担保

日本国内のソーシャルレンディングは不動産を扱っているものが多いため、不動産が担保に設定されているケースが多いようです。

例えば、企業がプロジェクトに失敗して債権を負った場合、自社の所有している不動産を売却して返済に充てられます。もちろん担保がないよりはよっぽどましですが、不動産が担保されてさえいれば絶対に安全とは言えません。

不動産の価値が下落すれば、返済に影響が出る可能性だってあります。詳しくは後述しますが、不動産の価値を判断するには、所在地・所有権・用途・抵当権・LTV(Loan to Value)などを確認することが重要です。

2.債権担保

ある者が特定の者に対し、一定の行為を要求できる権利を「債権」と言います。

「プロジェクトがもし破綻したら、自社にある物品を売却・換金し、返済用のお金にします」といった具合です。

上記のように、融資先の企業から物品を預かり、いざという場合に物品を換金する債権担保のことを質権譲渡と言います。

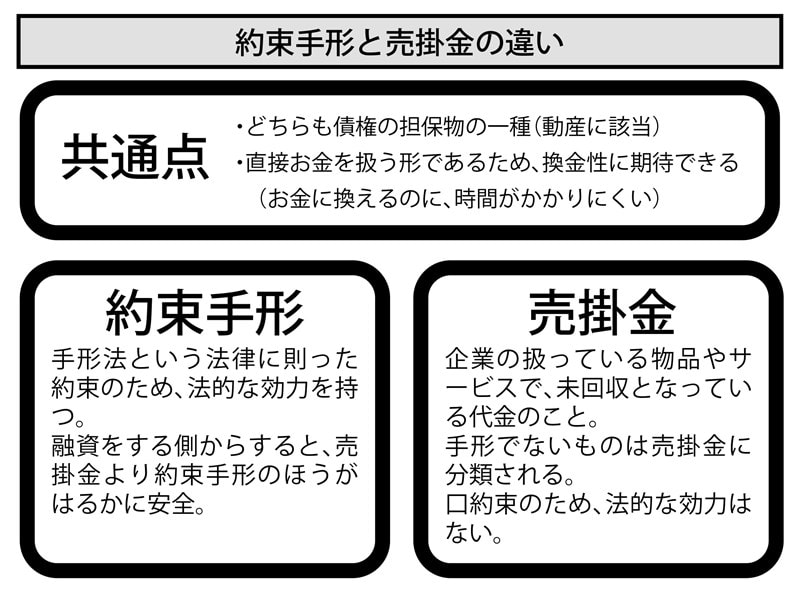

他には、物品やサービスの販売で得た利益を譲渡する売上債権の譲渡も含まれますが、売掛金譲渡と約束手形譲渡に分かれます。この二つは、手形であれば約束手形、手形以外のものは売掛金に該当します。

3.株式担保

自社の株式も担保としてはよく使われます。株式担保は債権担保の一種で質権譲渡にあたります。

マンションなど、持ち運ぶことのできないものが「不動産担保」で、物品や株式など移動可能な動産は「債権担保」として扱われると考えればわかりやすいでしょう。

不動産担保も債権担保も、換金性や資産評価が問われます。つまり、「すぐにお金に換えてもらうことができるかどうか」「お金に換えてもらう場合いくらになるか」という二つの点が重要です。

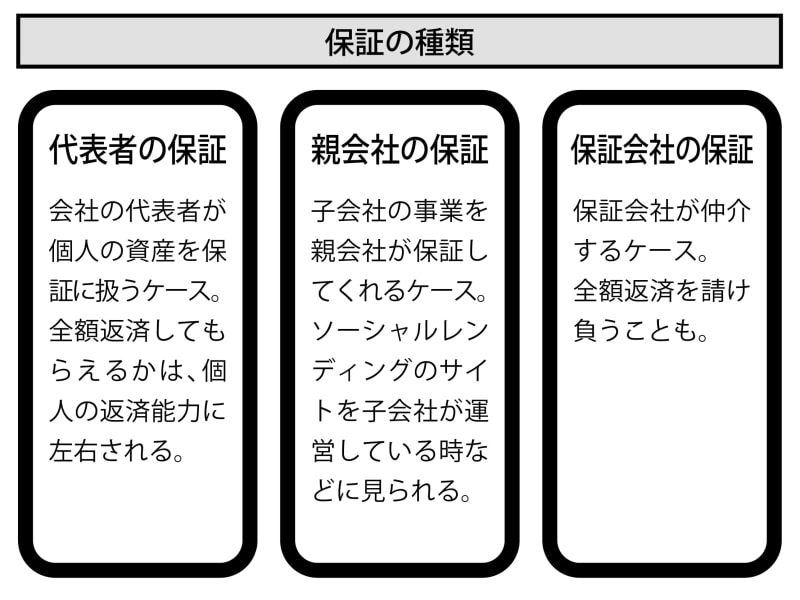

ソーシャルレンディングの保証の種類

では、保証の場合はどうでしょうか。保証に該当するものは次の3つが該当します。

- 代表者による保証

- 親会社による保証

- 保証会社による保証

1.代表者による保証

企業の代表者が、第三者の立場で個人の所有する資産を使って弁済します。代表が自社株を所有している場合、株式担保ではなく代表者による保証として扱われるでしょう。代表者による保証では、もちろん代表者個人の返済能力が大きく問われることになります。

2.親会社による保証

ソーシャルレンディングでは、サイトを運営しているのが子会社であり、その保証を親会社が請け負っているという場合もあります。

3.保証会社による保証

保証は基本的に「第三者」が行うものですが、代表者や親会社は会社に関わりがあるという点では完全な第三者とは言い難い面もあります。そこで、保証会社が全額保証をするというケースも見られます。

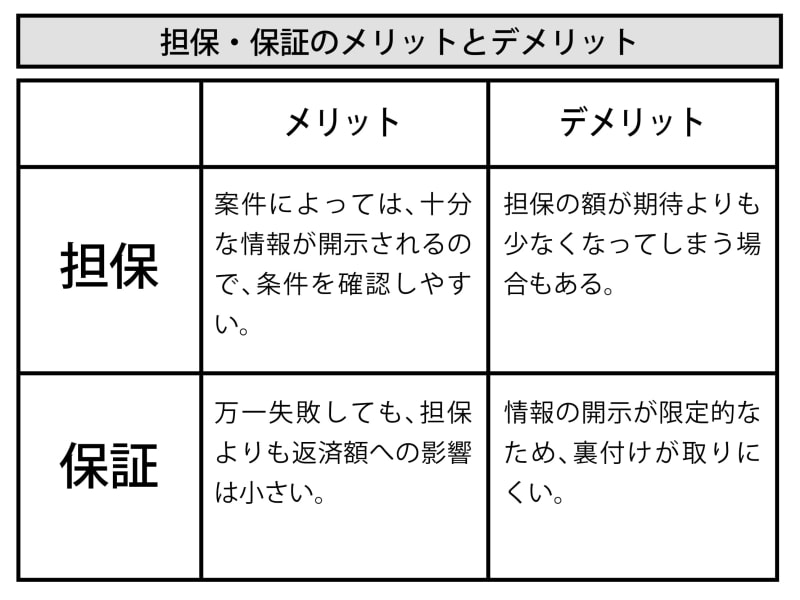

担保・保証のどちらが安全?

担保と保証、選ぶならどちらを選んだほうが安全なのでしょうか。残念ながら一長一短であるため、どちらが安全とは言い切れません。

担保の場合、額縁通りの返済が期待できるとは限りません。例えば、不動産価格は変動するものです。融資をしたときは1億円の価値があると判定されたとしても、実際に売却してみたら8000万円だった…というように、価値が下落する可能性は十分あり得ます。

したがって、担保に掛けられている不動産の情報をしっかり確認し、価値がどれくらいありそうか分析しなくてはならないのです。

では、保証の場合はどうかというと、ソーシャルレンディングでは法律の都合上、融資先が匿名化されています。このため、保証内容の裏付けが取りにくいというデメリットがあります。

強いて言えば、自分で確認することのできる担保のほうが安全だと言えます。ただし、担保情報を自分で正確に分析することが前提です。

ソーシャルレンディングの担保・保証をどう見極めるか?

「担保・保証があるから大丈夫!」なんて判断をしていると、思いもよらぬ事態に直面してしまう可能性があります。

例えば、自分が借金をしてしまい100兆円を返済することになったと考えてみてください。こんな額になるのはまずあり得ませんが、本当にその額を返さねばならないとすると「そんなの返済できるわけがない!」と思いますよね。

たとえ返済義務はあっても、本当に返済ができるかどうかは別の話です。上記の場合、実質返済が無理となれば自己破産申請して借金を免除してもらうという流れになります。

担保・保証もこれと同じことで、「絶対に返済することが可能です」という意味ではなく、「失敗したら、こういう方法で対処します」という程度の意味で捉えなくてはなりません。

100%遵守できる約束とは限らないわけです。では、担保や保証のどういう部分に着目したら、なるべく100%の遵守をしてもらえそうかどうかがわかるのでしょうか。

担保や保証の種類によって、見るべきポイントがあります。

不動産担保の安全性

日本では不動産を扱ったソーシャルレンディングが多いという点で、不動産担保を確認することは絶対に必要になると言えます。

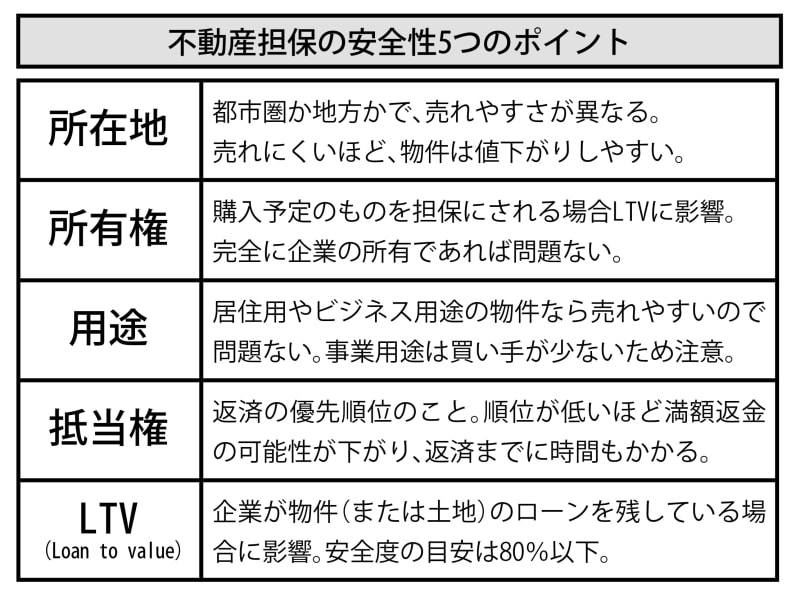

不動産の価値を確認するには、所在地・所有権・用途・抵当権・LTV(Loan to Value)の5つが重要ポイントです。

所在地を確認することで、物件がすぐに売れる見込みがあるか、値下がりしないかの判断がしやすくなります。都市圏の物件であれば売却までに時間がかからず、物件が売れ残ってしまい安値で購入される心配も少ないでしょう。

不動産担保は、売れなければ返済が滞る可能性があることは忘れないように。また、不動産の所有権は企業が既に所有している土地であれば問題ありませんが、これから購入する予定の土地を担保にされる場合もあります。

用途(使用目的)の確認は所在地の確認と同じことで売れやすいかどうかを判断するためです。居住用やビジネス用であれば買い手も見つかりやすいでしょうが、太陽光発電などの事業用途となると、そうそう見つかるとは考えにくいものです。

抵当権は返済の優先順位のことです。仮にAさんが第一順位、Bさんが第二順位、Cさんが第三順位の抵当権を持っていた場合、順位の高いAさんへの返済が終わらない限り、Bさん・Cさんは支払いを受け取れません。Bさんの支払い途中で返済金が尽きてしまえば、Cさんはやはり1円も受け取ることができないのです。このため、抵当権の順位は低くなるほど担保としての価値は下がります。

最後に、LTVは「総資産有利子負債比率(土地評価額に対する貸付額の割合)」のことで、不動産の価格に対して負債がどれくらいあるかを計る指標です。

要するに、ローンが残っている不動産を担保にしているかどうかを判断するためにLTVを確認します。LTVは低いほど財務健全性が高く、安全度の目安は80%以下と言われています。

ただし、LTVの値が高い場合、財務状況が健全とは言えません。この場合、銀行からの融資が厳しいのでソーシャルレンディングを利用したと考えるのが妥当でしょう。

不動産が担保にされている場合は、所在地・所有権・用途・抵当権・LTVの5つは最低限確認しましょう。

債権担保の安全性

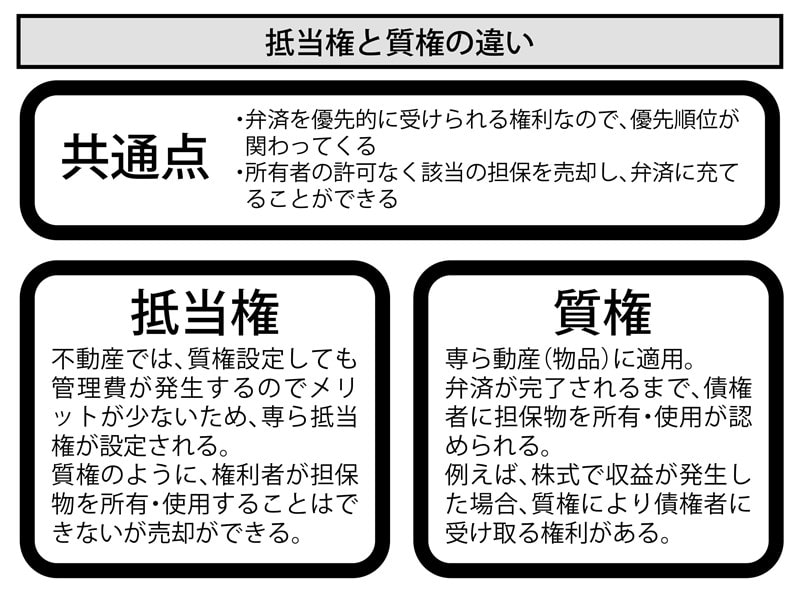

債権担保では、株式がよく担保として扱われます。不動産では担保物に抵当権を設定されるのが主流ですが、動産(ここでは債権担保)ではたいてい質権が設定されます。

質権が設定される場合、返済が完了するまでは担保物を占有することができます。例えば、株式を占有することで得た収益は債権者の者になるわけです。不動産が抵当権を主流とするのは、不動産を占有したところで融資の利息が得られない上に管理費が発生するため、使用収益があってもあまり意味がないからです。

こういった事情から、債権担保では質権が設定されているかどうかが判断のポイントになります。

また、債権担保には約束手形の譲渡や売掛金の譲渡が含まれる場合もありますが、この二つはどのように違うのでしょうか。

まず、売掛金とは「サービスや商品を提供したが、代金は受け取っていないもの(売上債権)」であり、手形でないものは売掛金に該当します。

手形の場合は法律的な効力を発揮しますが、売掛金の場合は口約束に過ぎないと考えましょう。つまり、約束手形を譲渡してもらう形のほうが売掛金よりはるかに安全だということです。

債権担保の場合は、物品を担保にしている場合は質権設定があるかどうか、お金の返済の約束であれば手形譲渡かどうかを確認しましょう。

代表者保証の安全性

代表者による保証は、その代表者本人がどれくらいの返済能力を持っているかによって安全性が左右されます。

もちろん、保証に何も記載がないよりは保証があったほうがいいですが、「個人の資産でどこまで返済ができるのか?」という疑問は残ります。返済額があまりにも大きすぎる場合は、全額返済の可能性は低いかもしれませんが、ある程度の額なら対応できると考えられます。

親会社による保証の安全性

親会社が保証を担っているケースでは、代表者が保証になるよりも安全度は高いと考えられます。個人の返済能力よりも、親会社(企業)の返済能力のほうが期待できるからです。また、代表者保証の場合よりも会社の規模は大きいので比較的安全という推測はできます。

保証会社による安全性

保証の中では、保証会社によるものが最も安全に見えるかもしれません。しかし、全額保証をしてくれる場合もあるとはいえ、保証会社が入っていれば絶対に安全というわけではありません。

企業の倒産に伴って、保証会社まで倒産してしまうというケースもあります。完全に第三者が運営しているのではなく、おそらく系列会社なのでしょう。保証会社の情報を確認したいところですが、法律の都合もあって情報は伏せられています。

その意味では、ソーシャルレンディングを運営している会社の信用次第です。事業の募集自体が怪しいと感じるようであれば、たとえ保証会社による保証があってもやめておくほうが無難だと言えます。

「保証付き」の安全性

ソーシャルレンディングでよく見かける「保証付き」という案件は、実はそれ自体は何ら保証をするものではありません。あくまでユーザーに告知をしている宣伝文だと言えます。

保証付きという記述自体には何も効力がないので、募集案件の中身をきちんと確認する必要があります。

まとめ

担保や保証のない案件より、担保や保証付きの案件のほうがよっぽど安全ですが、担保や保証さえあれば安全というわけではありません。

いざというときのために、担保や保証内容を確認し、きちんと返済してもらえる可能性はどれくらいあるのか考慮したほうが一層安全です。銀行でお金を借りる時、社会的な信用性や返済能力を調べられるのといっしょです。

自分が銀行マンになったつもりで、案件が万一失敗しても貸し倒れになるリスクがないか慎重に判断しましょう。

クラウドクレジット

クラウドクレジット

レンデックス

レンデックス

オーナーズブック

オーナーズブック