目次

ソーシャルレンディングとは

ソーシャルレンディングを簡単に説明すると、お金を貸したい人(企業)と、お金を必要としている人(企業)の橋渡しを行うインターネットサービスです。

創業や事業拡大等で一定の資金を必要としている事業主が、ソーシャルレンディング事業者に融資希望の申請を行います。するとソーシャルレンディング事業者は、申請された案件の将来性、リスク、事業主自体の信用度を細かく審査します。

この事業主であればお金を融資しても無事に返済される可能性が高い、と判断された事業案件のみ、投資希望者に対して公開されます。

投資を希望する人は、公開された案件の中から好きなものを選択し、ソーシャルレンディング事業者に対して投資を行います。

そして、ソーシャルレンディング事業者は、投資者から預かったお金を事業主に渡し、事業主は事業を展開。融資して貰ったお礼に毎月利子をソーシャルレンディング事業者に返済し、その中から手数料を引いたお金が投資者に利益配当される仕組みです。

資産を増やしたい人が事業資金を集めたい人に投資し、無事事業が成功したあかつきには、利子を含めて投資した資金を返済して貰う。貸手と借手の両者が共にハッピーになれるサービスとして、近年非常に人気を集めています。

スマートレンド概要

| 社名 | SmartLend株式会社 |

|---|---|

| 本社所在地 | 東京都墨田区江東橋2丁目19番7号 富士ソフトビル12階 |

| 代表番号 | TEL:03-5638-4670 FAX:03-5638-4674 |

| 事業内容 | 事業者向けの貸金業 ソーシャルレンディングサービス「スマートレンド」における借り手の管理 等 |

| 創立 | 2015年10月 |

| 資本金 | 1億3千5百万円(資本準備金含む) |

| 代表者 | 代表取締役 髙井 幸男 |

| 貸金業登録番号 | 東京都知事 (1) 第31595号 |

| 日本貸金業協会会員 | 第005935号 |

| 加入指定信用情報機関 | 株式会社日本信用情報機構(略称:JICC) |

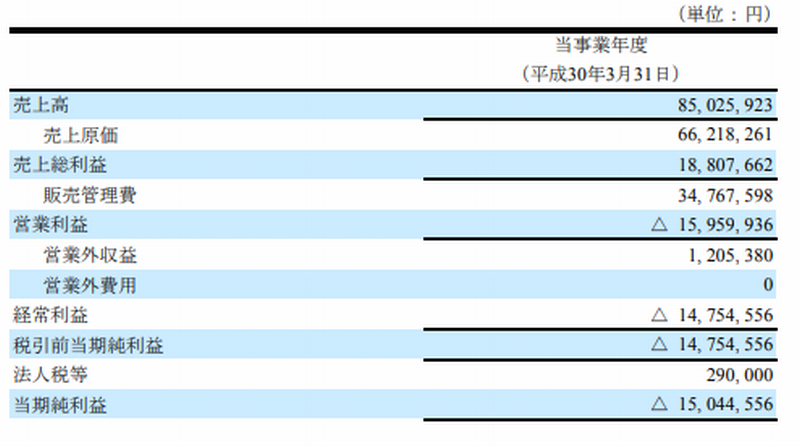

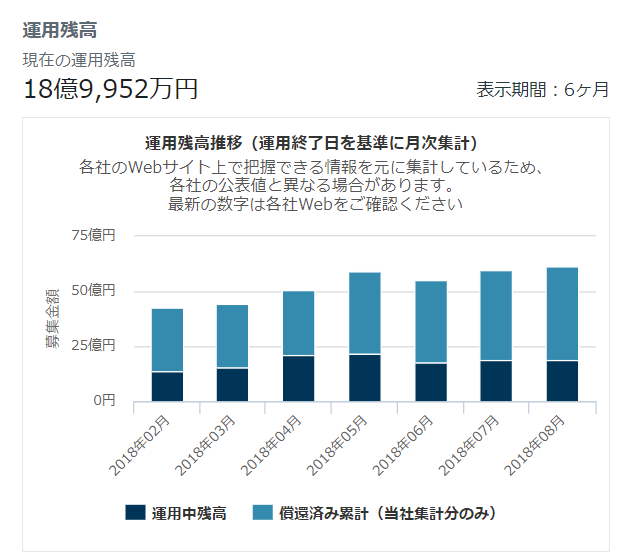

スマートレンドの財務状況

会員数

非公開

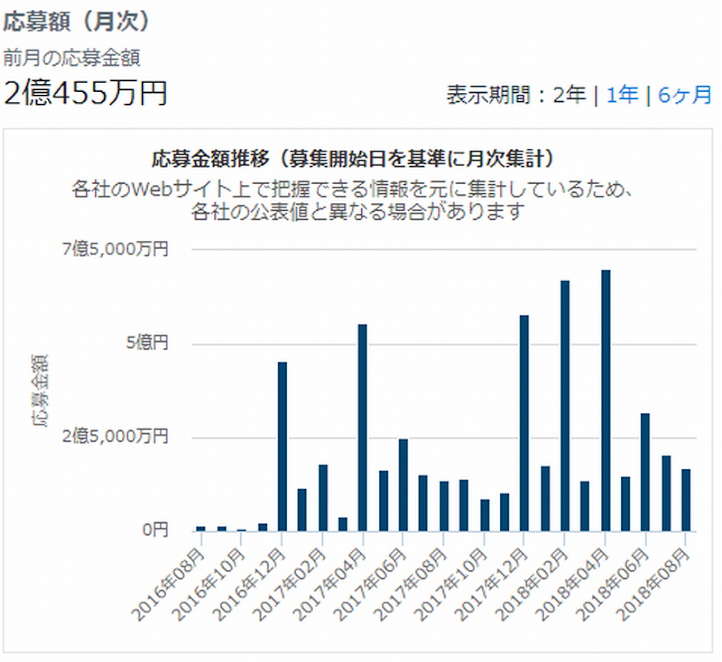

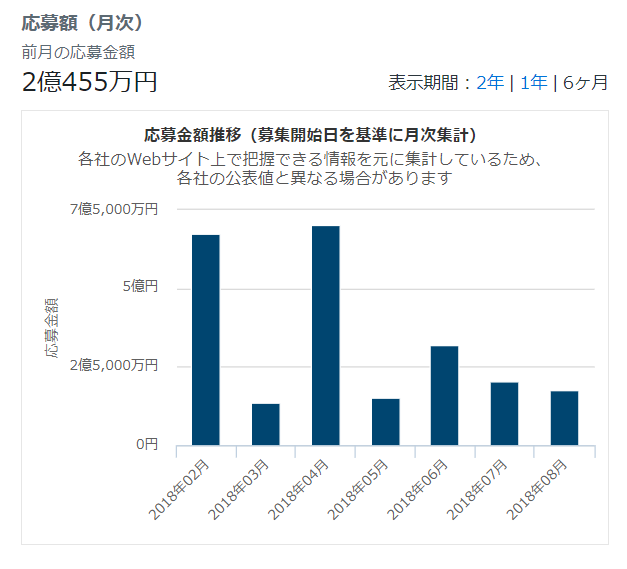

応募数・応募金額推移

売上・利益推移

スマートレンド代表者の経歴

日本の草分け的な投資会社の案件で中堅ノンバンクで起業再生の中心メンバーを担ったのち、金融サービスに特化した投資会社に従事

2017年3月末に前代表取締役の柳澤修氏が退任し、4月スマートレンドの代表取締役に就任

スマートレンドを利用するのにおすすめな人

- 小口に分散して融資するのでリスクが低い

- 投資案件の運用期間が幅広い

- 利回りは平均的

- 短期で破格の利回りの案件を募集することがある!

上記がスマートトレンドの特長といえます。

なかでも、金融事業への融資案件が非常に多いです。金融事業なので、リスクが大きく感じるでしょうが、実際には融資した資金を小口に分散し、一定の金額未回収でも安定した回収ができるように、リスクを分散されています。ですので、スマートトレンドの案件は、非常にリスクが低いです。貸し倒れの報告も一切ありません。

そのため、利回り自体はそれほど高くなく、平均的で7.72%といったところ。

以上の点からみて、スマートトレンドの投資案件は安全といえるので、安定的に運用したい人におすすめといえます。また、1ヵ月で12.0%という破格の案件を時々募集することがあるので、短期で投資したい人にもおすすめしたい事業社です。

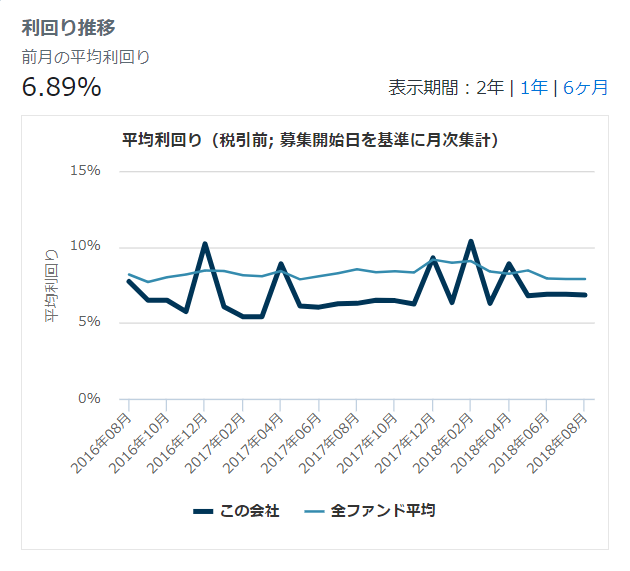

スマートレンドの利回り情報

平均利回りは7.72%です。ソーシャルレンディング業界の平均利回りが約8.0%ですから、高くもなく、低くもない利回りといえます。

運用期間によっても若干異なり、3ヵ月の期間の利回りでは6.0%で11か月以上の案件では7.0%の利回りとなっています。

現在の募集案件の想定利回り

過去の実績利回り

※この会社がスマートレンドとなります。

元本割れや貸し倒れはない?

2018年8月現在は一切発生していません。

スマートレンドへの投資応募状況

スマートレンドの主な取り扱い案件

スマートレンドは金融事業の案件が多くを占めます。案件については下記の通りです。

・事業支援ローンファンド(香港)

スマートレンドで最も多い案件です。香港で消費者金融事業者に向けて融資するファンドとなっています。資金の使い道は、顧客への貸付で、返済は顧客からの返済をスマートレンドへの返済に充てるといった内容です。

運用期間は3ヵ月~9ヵ月ほどで、利回りに関しては約6.0%~約7.0%といったところ。

・事業支援型ローンファンド(クレジット債権担保付)

クレジット事業者に向けての融資で、エステといった店舗事業でのクレジット代金の立替のために使用されます。

顧客からの支払い代金を返済に充てます。万が一、借り手が債務不履行になっても、債権回収会社が回収を代行し、資金を回収します。現在のところ、回収率が99%なので、返済に関しては全く問題ない案件です。

運用期間は9か月や11か月で、利回りは約7.0%。

・あんしんファンド

家賃保証事業を行う事業者への融資です。こちらのファンドでは、借り手が返済できない場合、元本と利息を保証会社が保証してくれます。

そのため、非常にリスクが低い投資案件です。利回りもそれに伴い低く、6か月で約5%となっています。

・キャンペーンファンド

ゴールデンウィークといった特別な時期に募集するファンドです。例えば、「GW特別ファンド」では運用期間が1ヵ月で12.0%の利回りでした。たまにしか募集しないですが、募集している時は非常にお得なので、是非応募したいところです。

スマートレンドの特徴

スマートレンドのメリット

小口に分散しリスクを軽減

スマートレンドの案件は、金融事業向けの融資が多いです。ここでの金融事業とは、消費者金融やクレジット会社のことを指します。

融資した資金は、顧客に貸し出し、返済された資金を持って回収していきます。しかし、顧客が返済しないリスクも当然あるわけです。そこでスマートレンドの融資の対象となる企業は、小口に分散し貸し出すようにしています。一部、未回収があったとしても、融資した資金を全額回収できないといった、大きな損害がでないようにしています。スマートレンドの優れている点は、適切なリスク管理がなされていることだといえます。

融資の対象を選別している

スマートレンドの投資案件は、デフォルトのリスクを少なくするため、融資対象を選別しています。選別の基準は、自己資本比率が高い企業です。

自己資本比率とは、貸借対照表の自己資本(株主資本と純資産)を総資本(資産+負債)で算出した数値のことです。わかりづらいですが、単純に企業の負債が多ければ多いほど、自己資本比率は低くなり、負債が少なければ自己資本比率が高くなります。

スマートレンドでは、この自己資本比率が50%以上の高い企業に絞って融資しています。自己資本比率がこれだけ高いということは、返済すべき金額よりも倍以上の金額を持っている企業を意味しています。

このような基準で融資対象を選別しているので、スマートレンドの案件は極めて安全性が高いといえます。

為替リスクがない

事業支援ローンファンド(香港)では、香港の消費者金融事業に融資します。そのため、為替リスクが発生するように思いますが、スマートトレンドでは円建てでの融資になるので、利回りが大きく変化することはありません。

ほかの事業者では海外に投資する案件では、為替リスクにより大きく利益を減らすケースもあるようですが、そのような不安はスマートトレンドでは考える必要がありません。

スマートレンドのデメリット

出金手数料がかかる

少額での投資の場合にデメリットとなる要素といえます。

著者のスマートトレンドの投資口座は、三井住友銀行です。ここからジャパンネット銀行といった同一銀行に出金しない場合にかかる手数料は下記の通りです。

| 3万円未満 | 540円 |

|---|---|

| 3万円以上 | 756円 |

どうでしょうか?入金などと合わせると1000円近くの手数料がかかってしまいます。あくまで、同一銀行ではない場合ですが、少額での出金は行いづらくなってしまうのでデメリットといえます。また、投資しようと思っていた案件が満額成立せずに、キャンセルとなってしまった場合には、資金を引きださなくてはなりません。その時に、この出金手数料はネックとなってしまいます。

最低投資金額が2万円以上

スマートトレンドでは最低2万円以上、案件によっては5万円が最低投資金額に設定されています。この最低投資金額以上を入金していないと、投資できません。

他のソーシャルレンディング事業者では、最低投資金額は1万円に設定されているところもあります。さらに、すべての案件が1万円で投資できるのです。

このような事業者と比べると、ややデメリットに感じてしまいます。

実績が物足りない

スマートレンド自体の実績は、あくまで大手との比較になりますが、物足りないです。

大手の募集金額は約500億円~約1200億円ぐらいの実績があるのに対して、スマートレンドの募集金額は約50億円ほど。

あくまで約2年の短期的な実績によるものなので、これからどうなるかはわかりません。しかし、この実績の少なさが影響し、投資家が集まりにくくなってしまい、案件が満額成立しづらくなることが予想されます。

あまり、キャンセルが多くなるようだと、出金手数料の損失と資金が運用できない期間が続くことによる機会損失にもつながります。

事業者の信頼性

スマートレンドには、大手と違い後ろ盾がありません。例えば、老舗企業のmaneoの場合は、株主に「GMOフィナンシャルホールディングス株式会社」の名前があったりします。他にもSBIソーシャルレンディングはSBIグループ企業です。

このように、スマートレンドは他社と比べると、信頼性が乏しいため、長期的に運用したくない事業者といえます。短期での運用であるなら、突発的に高利回りの案件が販売されるので、悪くはありません。

SNSでのスマートレンドの評判

海外の消費者金融事業の案件といえば、クラウドクレジットの東欧金融事業者支援ファンドなどがそれに近い感じでしょうか。利回りがいまいちなので私もスマートレンドは投資していません。

— 夏目@納期恐怖症(∩´﹏`∩) (@natsume_410) 2017年11月27日

久しぶりにサイトをチェックしてみたらスマートレンドが10~12%の利回りを連発していてびっくりした。2月と3月の募集に限定した香港案件のキャンペーンみたい。ちょっとびっくりした。

— こあらくす (@coalux_120) 2018年2月27日

う~ん、スマートレンドに資金を回したのが過ちだったか。成立金額が少額のため、キャンセル。結局、手数料分の損失に。クラウドクレジットのように、月1回は出金手数料無料とかないと、キャンセルのことを考えないといけないから、投資しづらい。

— サム (@daihouko) 2016年7月20日

スマートレンドは海外案件を扱っていますが、利回りは他社と比べて低め。他社で約10%で、スマートレンドで約7%なので、海外に投資したいのであれば、上の方が言われているように、投資するメリットは少ないといえます。しかし、突発的に募集するキャンペーンファンドは利回りが高く非常におすすめです。これだけのために、口座開設する価値は充分にあると思います。

また、一番の下の人が言われているように、出金手数料が高めなのが少し残念なところです。案件がキャンセルになると、手数料分だけ損してしまいます。

クラウドクレジット

クラウドクレジット

レンデックス

レンデックス

オーナーズブック

オーナーズブック