目次

ソーシャルレンディングとは

ソーシャルレンディングを簡単に説明すると、お金を貸したい人(企業)と、お金を必要としている人(企業)の橋渡しを行うインターネットサービスです。

創業や事業拡大等で一定の資金を必要としている事業主が、ソーシャルレンディング事業者に融資希望の申請を行います。するとソーシャルレンディング事業者は、申請された案件の将来性、リスク、事業主自体の信用度を細かく審査します。

この事業主であればお金を融資しても無事に返済される可能性が高い、と判断された事業案件のみ、投資希望者に対して公開されます。

投資を希望する人は、公開された案件の中から好きなものを選択し、ソーシャルレンディング事業者に対して投資を行います。

そして、ソーシャルレンディング事業者は、投資者から預かったお金を事業主に渡し、事業主は事業を展開。融資して貰ったお礼に毎月利子をソーシャルレンディング事業者に返済し、その中から手数料を引いたお金が投資者に利益配当される仕組みです。

資産を増やしたい人が事業資金を集めたい人に投資し、無事事業が成功したあかつきには、利子を含めて投資した資金を返済して貰う。貸手と借手の両者が共にハッピーになれるサービスとして、近年非常に人気を集めています。

maneo概要

| 社名 | maneoマーケット株式会社 |

|---|---|

| 本社所在地 | 東京都千代田区内幸町1丁目1番7号 日比谷U-1ビル (代表 03-3580-2171 FAX 020-4664-4308・03-3580-2190) |

| 設立日 | 2007年8月30日 |

| 役員 | 代表取締役 瀧本 憲治 取締役 深津 嘉彦 取締役 安達 義夫 監査等委員取締役 新妻 暁子 監査等委員取締役(社外)舩津 雅弘 監査等委員取締役(社外)野尻 明裕 |

| 資本金 | 308,518,500円 |

| 主業務 | 「maneo(マネオ)」をはじめとしたソーシャルレンディングサービスサイトの運営、募集の取扱い(取得勧誘)、投資家の管理を担当します。 |

| 金融商品取引業者 | 関東財務局長 (金商) 第2011 号 |

| 加入協会 | 一般社団法人第二種金融商品取引業協会 |

| 株主 | 瀧本憲治 GMOフィナンシャルホールディングス株式会社 株式会社VOYAGE VENTURES MICイノベーション4号投資事業有限責任組合 SMBCベンチャーキャピタル2号投資事業有限責任組合 Spiral Ventures Japan Fund 1号投資事業有限責任組合 アイビス新成長投資事業組合第4号 池田泉州キャピタルニュービジネスファンド4号、5号投資事業有限責任組合 SV-FINTECH1号投資事業有限責任組合 |

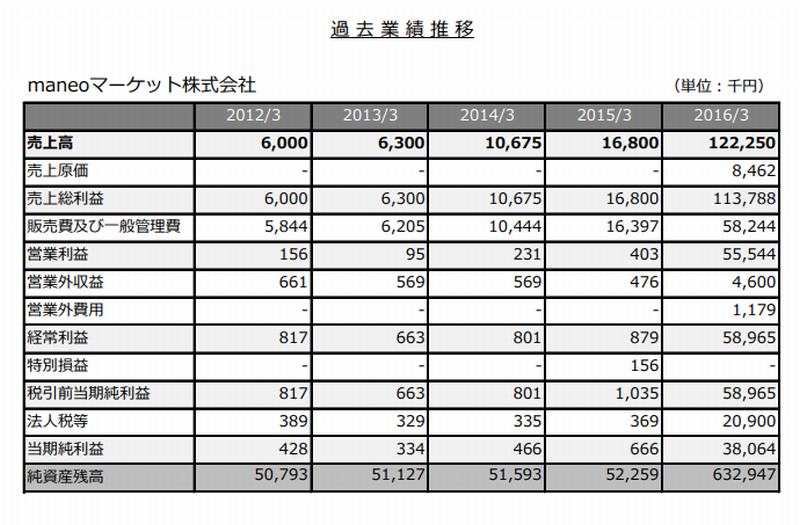

maneoの財務状況

会員数

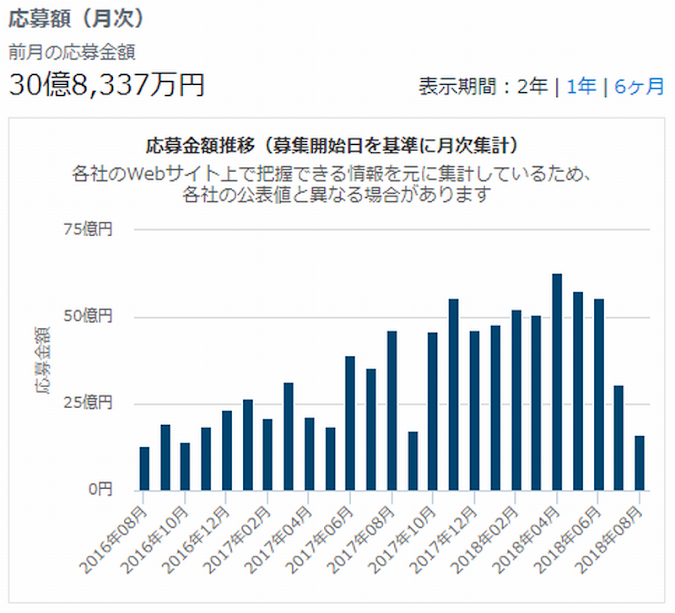

応募数・応募金額推移

売上・利益推移

maneoの代表者経歴

| 1972年 | 横浜市生まれ |

|---|---|

| – | 東京都立府中高等学校を中退 中退後は「とび職」として働く |

| 慶應義塾大学商学部を卒業 | |

| セブンイレブン・ジャパンに入社(5ヶ月で辞める) | |

| 父の経営する旅行会社に入社(大喧嘩して辞める) | |

| 米国公認会計士、中小企業診断士、日商簿記1級を取得 | |

| 知人のガードマン派遣会社の創業を手伝う | |

| 2005年 | UBI株式会社 入社(木村勝男社長に弟子入り) |

| 2006年 | UBI株式会社 取締役就任 |

| 2012年 | maneo株式会社 取締役就任 |

| 2013年 | maneo株式会社 代表取締役就任(現状は取締役) maneoマーケット株式会社 代表取締役就任 |

| 2016年 | 株式会社リクレ 代表取締役就任(現状は取締役) |

maneoへの投資応募実績

の会社情報・データ-I-ソーシャルレ_-https___www.crowdport.jp_company_detail_1_data-min.png)

maneoを利用するのにおすすめな人

- 健全な財務状況で安心して投資したい方

- 日本で初めてのソーシャルレンディング事業者と歴史のあるサービスを利用したい方

- 業界最大手で安心したい方

- 業界平均よりは若干低い利回りだが、それよりも安心を優先したい方

以上がmaneoの強みです。なかでも日本のソーシャルレンディング事業者の中で、最も古くから行っている企業なので、抜群の信頼性を誇ります。

どの事業者を利用したらいいかわからない人は、まずはmaneoを利用するといいでしょう。

maneoは大手からの出資も受けており、近年では増収増益という健全な企業です。破綻の心配が少ないので安心して資金を預けておけます。

投資案件の利回り自体は業界からみると、約1%ほど低いです。最近では高利回りの案件を積極的に扱う事業者が増えてきたからだと思われます。しかし、高利回りであればあるほど、貸し倒れリスクも高くなるのも事実。maneoの扱う案件は若干低くても、貸し倒れのリスクが少ない案件を選別しているからともいえます。

少しでも高い利回りを狙いつつ、安全な投資をしたい人はmaneoがおすすめです。

maneoの利回りについて

案件によりますが、公式サイトでは年換算で5.0%~8.0%となっています。

案件全体の平均利回りは約7%です。高くても9%ほどしかありません。あまり高い利回りは期待できないです。

他のソーシャルレンディングの大手「SBIソーシャルレンディング」の平均利回りは約3.1%なので、比較してみるとmaneoの利回りは高いといえます。

maneoの手数料について

maneoでかかる手数料は、銀行手数料のみです。

具体的には、maneoの投資口座に入金する際にかかる振込手数料と、投資口座から登録してある銀行口座に出金するときにかかる出金手数料です。

なお、maneoの銀行口座は三菱UFJ銀行になっています。

他にかかる手数料はありません。口座維持手数料や成約時にかかる手数料も無料です。

maneoの最低投資金額について

maneoの最低投資金額は、案件によって違いがありますが、2万円~4万円がほとんどです。

募集案件に「投資可能金額」と記載されており、そこで設定されている金額が最低投資金額となります。

「2万円以上から投資可能」というように記載されていた場合、この案件は2万円が最低投資金額です。

このように、案件によって違いがありますが、多くは2万円~4万円の範囲で最低投資金額に設定されています。

maneoの主な取り扱い案件

maneoの扱っている投資案件は事業資金がほとんどです。また、投資案件を2つまとめてローンファンドという形にしています。

例えば、「事業者Cは、不動産事業者AXに対して借換え資金として2億2,500万円を募集」や「事業者ANの運転資金」といった内容です。この2つの案件をまとめて、ローンファンドとして投資を募っています。

ほとんどの投資案件が、法人に対しての事業資金の貸し付け内容です。個人への貸し付けも以前は行っていたのですが、貸し倒れも起きたことから、現在は法人のみとなっています。

maneoのメリット

分散投資をしている

maneoの投資案件は2つの案件をまとめ、ローンファンドとして募集しています。

「A事業者の事業資金の募集」と「B事業者の運転資金の募集」という感じです。なぜ、このように2つの案件にまとめているのでしょうか。

それは、複数の借り手に貸すことでリスクを分散できるからです。資金の借り手が債務不履行に陥り返済できない可能性もあります。そのため、1つの案件だけに投資をすると債務不履行に陥った場合に資金の回収が困難になります。

しかし、2つの案件にまとめることで、万が一1つが返済不能になったとしても、もう1つの案件でカバーすることができます。もちろん、全額が回収できずに元本が割れることもあるかもしれませんが、全く返済されないリスクが軽減できます。

このような方法でmaneoの案件はリスクを抑えているので、比較的安全に投資できるのがメリットです。

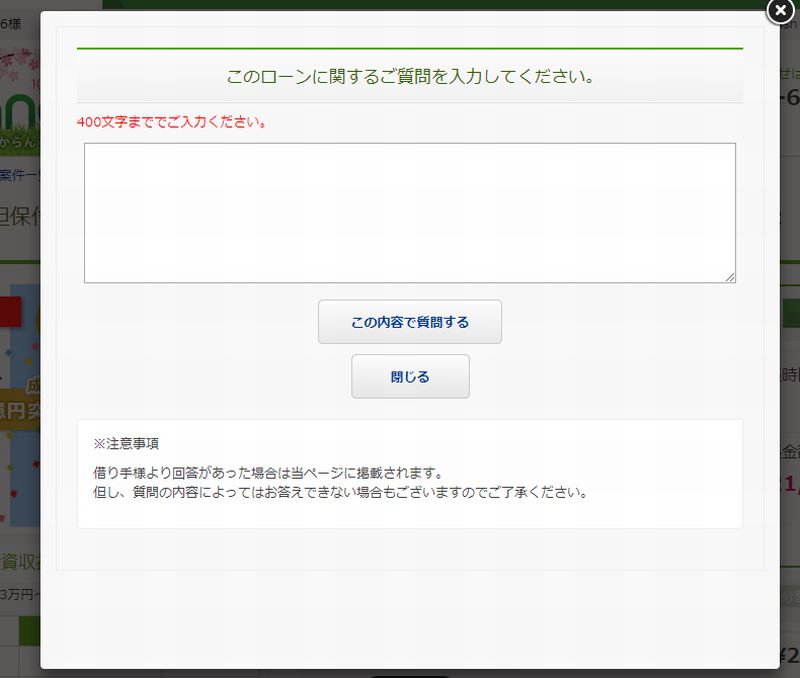

投資案件に質問できる

投資を申し込む前に、「質問する」というボタンが設置されており、気軽に案件に対して質問ができるようになっています。

わからない事があれば気軽に聞いてみるといいでしょう。

強固な株主構成

ソーシャルレンディングの事業者は、できるだけ信頼できるところを利用したいところです。投資先がよくても、肝心の仲介する事業者がデフォルトしてしまっては話になりません。

maneoはそのような心配は少ないといえます。というのは、大手企業から出資されているからです。株主を見てみると…

- GMOクリックホールディングス株式会社

- 株式会社VOYAGE VENTURES

- モバイル・インターネットキャピタル株式会社

- SMBCベンチャーキャピタル

- Spiral Ventures Japan

- 株式会社アイビス・キャピタル・パートナーズ

- 池田泉州キャピタル株式会社

モバイル・インターネットキャピタルはNTTドコモが出資している企業です。GMOクリックホールディングスとは業務提携によりGMO証券からmaneoに投資できるようになっています。他の企業も銀行系の資本が入っているベンチャーキャピタルです。

これだけの大企業が出資しているmaneo。安心できるソーシャルレンディング事業者ではないでしょうか。

会員ステータスによって特典がある!

maneo独自の制度である会員ステータス制度。国内に20社以上あるソーシャルレンディング会社でも、maneo以外にこれに似たような制度を導入している会社はありません。

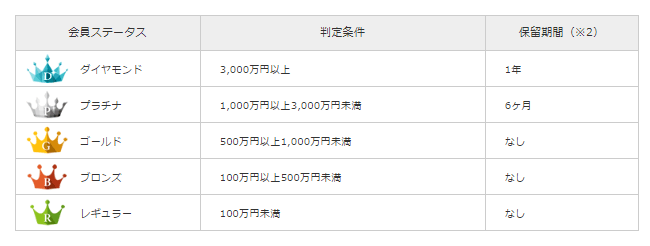

端的に言えばこの制度はmaneoで投資している金額が多ければ多いほど投資案件の優遇措置を受けられる制度です。ランク分けは下の画像のとおりとなっています。

レギュラー会員からスタートし、100万円以上を投資するとブロンズランク。そして500万円以上はゴールドランク、1,000万円以上がプラチナランク、3000万円以上を投資するとダイヤモンドランクになります。この場合判定条件の金額は、案件に投資している金額と、現在口座に入っている金額を合わせたものを基準にしています。またプラチナランクやダイヤモンドランクの場合は、判定条件の金額を下回っても、もすぐにランクが下がるのではなく、半年、1年の保留期間がそれぞれ設定されています。

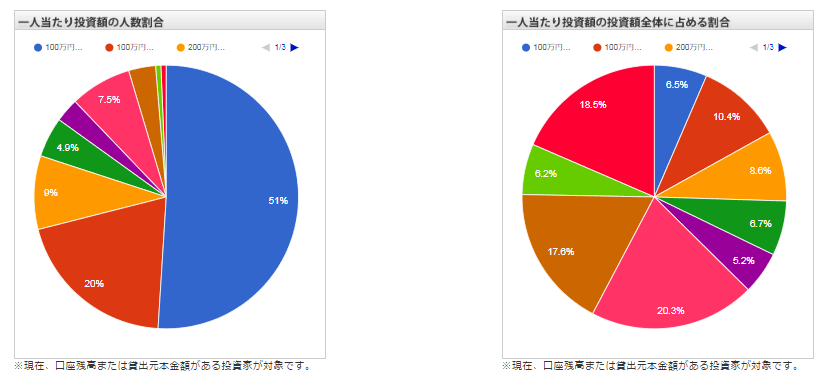

maneoは自社の会員情報ページ内で、会員層のデータを公開しています。

この円グラフを見ると、登録会員の半数以上がレギュラー会員であり、ゴールド会員以上は1/8程度でしかないことが分かります。

しかし、投資額ではゴールド会員以上の会員が60%以上を占めています。そのため投資金額が多い投資家をより増やすために、maneoはこのような制度を導入したと考えられるでしょう。

maneo独自の会員ステータス制度とは

この会員ステータス制度は、投資家にとっては具体的にはどのようなメリットがあるのでしょうか。現時点では一定のランク以上の会員のみが投資できる案件の提供に留まっています。

投資家としては出金手数料無料や、投資金額に応じたキャッシュバックキャンペーンの実施などを望みたいところですが、そういったメリットは特に提供されていません。

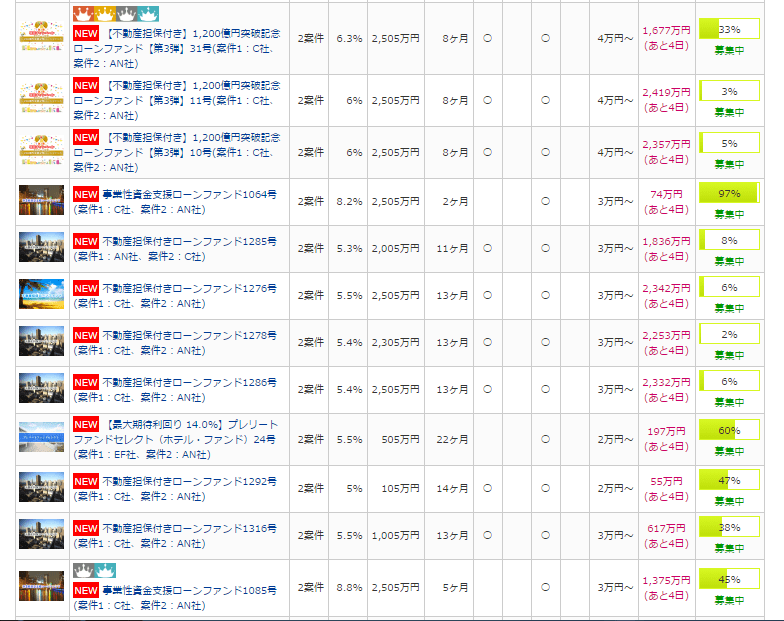

maneoの募集するローンファンド一覧を見ると、会員限定案件の場合、その会員ランクに応じたアイコンが表示されています。

5/25時点ではブロンズ以上の会員向け案件と、プラチナ以上の会員向け案件の2つが提供されています。

5月に提供された案件だけを見ても、アイコンの付いた会員限定案件は90件以上あるので、提供される頻度はかなり高いです。

maneo会員優待案件の詳細

では現時点で募集中の会員限定案件を見てみましょう。

【不動産担保付き】1,200億円突破記念ローンファンド【第3弾】31号(案件1:C社、案件2:AN社)

ブロンズランク以上限定の案件です。運用期間は8ヶ月、利回りは6.3%。

【不動産担保付き】1,100億円突破記念ローンファンド【第4弾】25号(案件1:C社、案件2:AN社)

こちらが通常案件。運用期間が12ヶ月、利回りは5.5%です。

0.8%と、金利の差は大きいです。融資先のイニシャルで判断するに、同じ会社への融資案件と推測できます。同じ会社への融資案件で金利、運用期間でこれだけの差が出ると、会員ランクによる差はそれなるにあるものと、捉えられるかもしれません。

またプラチナ以上限定である

事業性資金支援ローンファンド1085号(案件1:C社、案件2:AN社)

利回り8.8%、運用期間は5ヶ月

事業性資金支援ローンファンド1064号(案件1:C社、案件2:AN社)利回りは8.2%、運用期間は2ヶ月です。

こちらも同じ融資先、事業と考えられます。

利回りでは限定案件のほうが上ですが、運用期間を見ると誰でも投資できる通常案件のほうが短くなっています。そのためどちらが良いかとは一概には言えませんが、5ヶ月案件ならばリスクはそう高くありませんし、利回りでは明らかに優遇されています。

ただプラチナランクという1,000万円以上をmaneoで運用している人限定の案件としては、思ったほどの旨味がないと感じる人もいるかも知れません。

このようにmaneoでは会員ランクに応じて提供する案件の差別化を行っています。これをみて「たくさん投資すればかなり有利なソーシャルレンディング案件に投資できる」と捉えるか「ある程度まとまった金額を投資しないと、良い案件を提供してくれない」と考えるかは、投資家のスタンスや資金によって解釈が分かれるところでしょう。

正直な話、maneoの案件は利回りや運用機関面で他のソーシャルレンディング会社が提供する案件と比べて必ずしも優れているわけではありません。しかしソーシャルレンディング業界最大手とこれまでの実績があるため、事業者リスクを避けるのであればやはりmaneoに投資する意味は大きいと言えます。

ソーシャルレンディングはリスク分散のために、いろいろな会社に分散投資をしたほうがいいと言われますが、一つの考え方としてリスクのあるA社とリスクが小さいmaneoに分散投資をするのと、リスクが小さいmaneo1社に投資をするのでは分散投資の前者のほうが事業者リスクが発生する可能性が高いとも言えます。

Maneoに集中投資をして事業者リスクを抑え、そして会員ステータス制度の優遇を受けて、maneoの中では、良い条件の案件を中心に投資をする。そういった投資スタンスを考えてみても良いでしょう。

maneoのデメリット

元本保証ではない

maneoは投資なので銀行の定期預金のように、元本は保証されていません。

資金の貸し付け先の企業が債務不履行により資金の回収が困難になるリスクもあるため、元本は保証されないということを考慮して投資を行うようにしましょう。

2万円以上でなければ投資できない

他社と比べると若干デメリットとなる点です。

他社では1万円が最低投資金額に設定されています。

しかし、maneoの案件は最低でも2万円以上からです。案件ごとに最低投資金額が設定されており、3万円や4万円になっていたりします。

大きな金額を運用する人にとってはあまり気にならないかもしれませんが、少額から始めようという人には若干敷居が高くなってしまいます。

延滞が発生したことがある

2017年の3月に元利金(元本と利息)の回収が遅れたと報告がありました。債務者からの返済がされなったためと思われます。このようなケースでは、予定より運用期間が延びることになります。

この延滞は11月に完済されましたので被害はありません。しかし、2018年3月にも再び延滞が発生したと報告がありました。こちらのケースでもすぐに回収は困難なので、運用期間の延長が余儀なくされてしまいます。

maneoの案件でも、このようなケースが起きるので注意しましょう。

maneoの評判

https://twitter.com/guppaon1/status/961532557551693825

https://twitter.com/masatounyou/status/959264930615640065

maneoから配当金17100円+元本50万が返ってきました。

担保付き案件が出てこないので一旦出金手続き。

LCレンディング

TATERU

SBI SLの不動産担保ローン

一部〜全額をこの辺りに投資しようと思います。

再投資の効率を考えると、ホントはできるだけ一社に集中したいところですが( ;´Д`)— おたつさん (@otatsuotatsu) August 8, 2018

maneoから完全撤退!

最近良い案件ないし、年利もそんなに高くないのでトラストレンディングとクラウドリースに移行します。

— ヨタ (@yos_knowledge) August 8, 2018

ソーシャルレンディング界隈に再び激震。maneoが金商法違反で行政処分をうけるとの報道です。集めた資金を目的外流用したようですが「なくなった」とは書いていないので続報を待ちたいところ。

資金を預ける時は、金融商品の良し悪しに加えて「相手の会社が大丈夫か」という観点でも確認したいですね

— さかえる(榮大吾)|ひじき漁師 (@sakaeruman) July 5, 2018

クラウドクレジット

クラウドクレジット

レンデックス

レンデックス

オーナーズブック

オーナーズブック